Развитие кредитной кооперации зависит от целого ряда предпосылок, анализ которых может служить основой для разработки методики совершенствования деятельности кредитной кооперации страны. В комплекс основных факторов, влияющих на формирование и развитие кредитной кооперации входят: социальный, экономический, политический, информационный.

Исследуя законодательство в сфере кредитной кооперации, можно выделить следующие виды кредитных кооперативов:

- Сельскохозяйственный потребительский кредитный кооператив - организация, созданная сельскохозяйственными товаропроизодителями (гражданами и (или) юридическими лицами) на основе добровольного членства для кредитования и сбережения денежных средств членов данного кооператива, основанная на объединении их имущественных паевых взносов;

- Кредитный потребительский кооператив граждан - потребитель-ский кооператив граждан, созданный гражданами, добровольно объединившимися для удовлетворения потребностей в финансовой взаимопомощи. Кредитные потребительские кооперативы граждан могут создаваться по признаку общности места жительства, трудовой деятельности, профессиональной принадлежности или любой иной общности граждан;

- Потребительский кооператив финансовой взаимопомощи предпринимателей

- Общество взаимного кредитования - является некоммерческой организацией, созданной в форме потребительского кооператива на основе добровольного объединения юридических лиц - субъектов малого предпринимательства и индивидуальных предпринимателей на основе членства для удовлетворения материальных потребностей участников путем аккумулирования временно свободных денежных средств участников Общества в целях оказания взаимной финансовой помощи. Целями деятельности являются: Обеспечение упрощенного доступа к финансовым услугам для субъектов малого предпринимательства; Содействие успеху деловых начинаний членов Общества, улучшения материального положения и социального статуса; Разработка целевых программ взаимной финансовой помощи субъектов малого предпринимательства. Осуществляет кредитование промышленных, торго-вых и прочих компаний на взаимных началах;

- Общество взаимного страхования - осуществляет денежные выплаты своим членам при наступлении страхового случая. Согласно ФЗ "О взаимном страховании" взаимным страхованием является страхование имущественных интересов членов общества на взаимной основе путем объединения в обществе взаимного страхования необходимых для этого средств. Общество может быть создано по инициативе не менее чем пяти физических лиц, но не более чем двух тысяч физических лиц и (или) по инициативе не менее чем трех, но не более чем пятисот юридических лиц, созвавших общее собрание, на котором принимается устав общества, формируются органы управления общества и орган контроля общества. Общество может быть создано также в результате реорганизации существующих общества взаимного страхования, потребительского кооператива или некоммерческого партнерства. Каждый член является одновременно страховщиком и страхователем. Выступает как объединение физических или юридических лиц, созданное на основании добровольного соглашения между ними для страховой защиты своих имущественных интересов. Является юридическим лицом и отвечает по своим обя-зательствам всем своим имуществом

- Касса взаимопомощи, является некоммерческой организацией, созданной в результате добровольного объединения физических лиц на основе членства путем внесения ими денежных паевых взносов с целью получения индивидуальных финансовых услуг. Предметом деятельности является объединение денежных средств пайщиков, взаимное кредитование, оказание финансовых услуг исключительно членам Кассы взаимопомощи на основе самоуправления. Целью деятельности является удовлетворение материальных потребностей пайщиков в оказании финансовой взаимопомощи (предоставление кредита) за счет денежных взносов пайщиков. Данные Кассы обычно создаются на предприятиях и объединяют работников данного предприятия. Кассы взаимопомощи обычно предоставляют займы своим членам за счёт собственных средств, состоящих из денежных вкладов пайщиков и фирмы.

- Жилищный накопительный кооператив (регулируется законом № 215-ФЗ от 30.12.04 "О жилищных накопительных кооперативах");

- фонд взаимного кредитования (для садоводов, огородников и дачников) (ст. 4, 11 Закона № 66-ФЗ от 15.04.98. "О садоводческих, огороднических и дачных некоммерческих объединениях граждан"); данный фонд не является кооперативом, однако имеет кооперативные принципы работы;

Наиболее распространёнными формами кредитных кооперативов являются СПКК и КПКГ. Эти кооперативы создают кооперативы второго и последующих уровней или объединения в ассоциации и союзы.

Переход к формированию рыночной экономической системы создал в России социально-экономические предпосылки для возрождения кредитной кооперации.

Возрождение кредитной кооперации в России началось в 90-х годах XX столетия. Создание кредитных кооперативов началось в Волгоградской, Ростовской и Саратовской областях. Опыт первых кредитных кооперативов послужил основой для дальнейшего развития кооперативной кредитной системы. Волгоградская область является ведущей в процессе создания кредитных кооперативов. Суммарный баланс кооперативов, работающих в области, превышает 3 млрд руб., сформирован портфель займов на сумму около 3 млрд руб., число заёмщиков, которые на сегодня пользуются кредитом, судя только по одной Волгоградской Ассоциации, приближается к 50 тыс. чел. Сельские кооперативы ежегодно выдают кредитов на сумму 2,7 млн руб. В Волгоградской области был принят ряд действующих нормативных документов, способствующих развитию кредитных кооперативов:

- закон Волгоградской области от 18 апреля 1997 г. №III-ОД "О защите прав пайщиков сельскохозяйственных кредитных кооперативов, зарегистрированных на территории Волгоградской области";

- постановление главы Администрации Волгоградской области от 10 августа 1999 г. №541 "О создании фонда гарантий и поддержки сельскохозяйственных кредитных потребительских кооперативов Волгоградской области;

- распоряжение главы Администрации Волгоградской области от 1 июля 2002 г. №603-р "О мерах по дальнейшему развитию кредитных потребительских кооперативах";

- закон Волгоградской области от 27 мая 2002 г. №706-ОД "О государственном контроле и надзоре за деятельностью кредитных потребительских кооперативов граждан".

Таким образом, в Волгоградской области система поддержки кредитной кооперации базируется на двух областных законах и реализуется соответствующим отделом Администрации области, а также Волгоградской Ассоциацией КПК.

Среди характерных черт, присущих современному кредитному кооперативному движению, можно выделить следующие:

- рост количественных параметров развития кредитной коопера-ции. Тенденция проявляется в увеличении численности кредит-ных кооперативов и их пайщиков, регионов, в которых функционируют кредитные кооперативы, сумм выданных займов и принятых сбережений. В условиях финансового кризиса рост ряда показателей в некоторых кооперативах приостановился, но по мере восстановления российской экономики и роста денежных доходов населения, уже во второй половине 2010 г. во всём кредитном кооперативном движении страны можно будет наблюдать рост всех показателей;

- достаточно высокая возвратность займов по кредитам, выданным кредитными кооперативами. В 2009 г. в целом по Республике она составляла 85%, а в ряде районов Чувашии просроченная задолженность пайщиков составляла менее 5% от суммы полученных кредитов;

- быстрое и неформальное рассмотрение заявок на выдачу займов. Члены-пайщики получают в кредитных кооперативах займы обычно в течение суток, а процентная ставка в ряде случаев ниже средневзвешенной процентной ставки по кредитам организаций, выдаваемым в банковской сфере;

- расширение схем обслуживания кредитными кооперативами своих пайщиков. Кредитные кооперативы расширяют практику сотрудничества со страховыми компаниями по обязательному страхованию залога по ссуде, практику товарного кредитования, допускают возможность погашения денежных ссуд необходимыми кооперативы товарами и переоформления долгов по выданным кредитам между пайщиками, совершают снабженческо-сбытовые операции по их поручению и в их интересах. Ряд кооперативов, достигнув определённого успеха в выдаче краткосрочных займов, начали переходить к предоставлению среднесрочных займов (до трёх лет);

- стабильный рост привлекаемых кредитными кооперативами сбережений пайщиков и снижение зависимости кредитных кооперативов от внешних источников финансирования своей деятельности. Обычно на начальном этапе своей деятельности кредитные кооперативы формируют ресурсную базу из государственных и иных фондов. Но по мере своего развития их доля постепенно сокращается благодаря приросту сберегательных взносов населения.

- неравномерное развитие кредитных кооперативов в регионах страны. Практика показала, что наибольших успехов в своей деятельности кредитные кооперативы достигли в тех регионах, где налажены нормальные взаимоотношения с местной властью.

Первые кредитные союзы в России были зарегистрированы в сентябре 1992 г. - "Автозаводец" (Москва, ЗИЛ), "АГРО" (Туапсе, Краснодарский край), Суздальский кредитный союз (Владимирская область). В 1993 г. действовали уже 15 кредитных союзов .

Стоит отметить, что в настоящее время в России развитие кредитной кооперации находится на начальном этапе организационного становления, хотя число кредитных кооперативов непрерывно увеличивается и они демонстрируют высокую эффективность кредитно-финансовой деятельности. Анализ динамики кредитной кооперации в России позволяет вполне обоснованно говорить о ярко выраженной положительной тенденции данного процесса. При этом доля государственной поддержки, которую оказывают региональные бюджеты, неуклонно уменьшается.

Несмотря на высокие темпы прироста, потенциал для развития кредитной кооперации остаётся высоким. Кредитные кооперативы как особый микрофинансовый институт в аграрной сфере России строят свою деятельность на принципах кооперативной философии и кооперативной демократии. Популярность и жизнеспособность кооперативной идеологии объясняется тем, что идеи кооперации базируются на ценностях, приверженность которым обеспечивает социальное здоровье экономики и общества, их способность к самоорганизации и самозащите.

В Государственной программе развития сельского хозяйства на 2008-2012 гг. большое внимание уделяется развитию сельскохозяйственной потребительской кооперации, поскольку эта форма организации является наиболее эффективной в совместной деятельности малых форм хозяйствования, так как управляется непосредственно самими сельскохозяйственными товаропроизводителями.

Кроме того, принимая участие в деятельности таких кооперативов, сельскохозяйственные малые формы хозяйствования получают возможность использовать преимущества крупных предприятий, быть конкурентоспособными на рынке. Также деятельность сельскохозяйственных потребительских кооперативов содействует сокращению диспаритета цен между стоимостью производства продукции и стоимостью ее реализации, потому что ресурсы покупаются более дешево, а готовая продукция продается более дорого.

На сегодняшний день в России зарегистрировано около 1800 сельскохозяйственных кредитных потребительских кооперативов.

В середине 90-х гг. XX в. появились первые попытки создания СКПК. Резкое увеличение числа кооперативов началось с 1999 г. после банковского кризиса, который повлёк за собой исчезновение многих банков или их уход из регионов. Стало ясно, что кооперативные кредитные институты в РФ могут стать альтернативой или дополнительным компонентом существующей банковской структуры, в первую очередь это относится к группе клиентов, которые не обслуживались или не обслуживаются в существующих банках сельских регионов.

Таблица 1

Динамика численности сельскохозяйственных кредитных потребительских кооперативов по федеральным округам РФ за 2006-2009 гг., ед.

Федеральный округ |

Годы |

2009 в % к 2006, % |

|||

|

2006 |

2007 |

2008 |

2009 |

||

|

Российская Федерация |

473 |

1253 |

1623 |

1793 |

379,1 |

|

Центральный Федеральный округ |

46 |

177 |

265 |

257 |

558,7 |

|

Северо-Западный Федеральный округ |

30 |

57 |

67 |

65 |

216,7 |

|

Южный Федеральный округ |

148 |

297 |

372 |

409 |

276,4 |

|

Приволжский Федеральный округ |

104 |

316 |

372 |

440 |

423,1 |

|

Уральский Федеральный округ |

26 |

49 |

60 |

73 |

280,7 |

|

Сибирский Федеральный округ |

97 |

230 |

270 |

285 |

293,8 |

|

Дальневосточный Федеральный округ |

22 |

133 |

217 |

264 |

1200 |

Как видно из табл. 1, подавляющая часть кредитных кооперативных организаций расположена в Южном (22,8%) и Приволжском (24,5%) Федеральных округах. Наиболее слабо развита кредитная кооперация в Дальневосточном и Уральском Федеральных округах. Во многих регионах кредитные кооперативы стали неотъемлемым элементом кредитно-финансовой системы агропромышленного комплекса. Можно отметить, что в ряде регионов Центрального, Южного, Приволжского и Сибирского Федеральных округов СКПК стали неотъемлемым элементом кредитно-финансовой системы АПК.

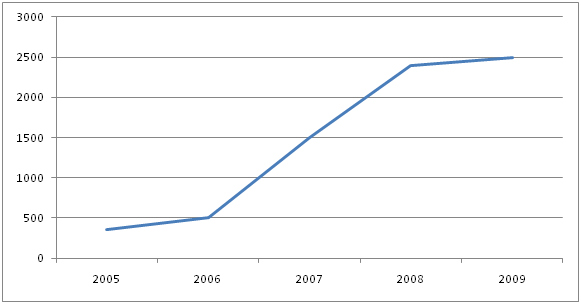

За последние 3 года более чем в 3 раза увеличилось число кооперативов-обладателей 5 млн. активов, суммарный собственный капитал СКПК вырос в 5 раз и находится на уровне 2,5 млрд. руб. (рис. 3).

Динамика собственных средств Сельскохозяйственных кредитных потребительских кооперативов РФ за 2005-2009 гг., млн. руб.

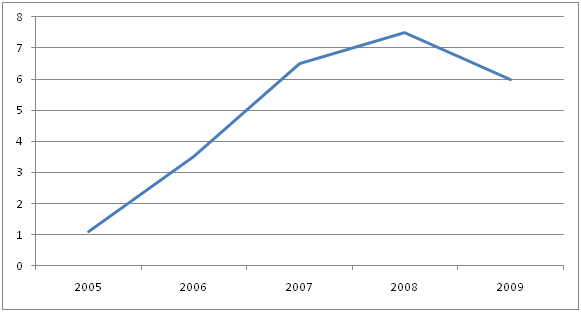

Динамика объёмов выданных займов сельскохозяйственных кредитных потребительских кооперативов РФ за 2005-2009 гг., млн. руб.

Начиная со второй половины 2008 г., после десяти лет динамичного экономического роста, в условиях экономического кризиса существующая система сельскохозяйственной кредитной кооперации начала испытывать определённые финансовые затруднения, которые связаны с отсутствием финансовой инфраструктуры: института стабилизации и гарантии СХКПК, системы резервирования, продуманной системы мониторинга, а также с несовершенством правовой базы, недостатком квалифицированных руководителей, заниженными требованиями к членству в кооперативе, недостатком пропаганды принципов и целей кооперативного движения. Все эти причины привели к снижению объёмов кредитования СКПК (рис. 2).

Таблица 2

Кредитование малых форм хозяйствования на селе в РФ за 2008-2009 гг.,

млн. руб.

Финансовый институт |

2008 г. |

2009 г. |

2009 в % к 2008 |

|

ОАО «Россельхозбанк» |

32744 |

31575,9 |

96,4 |

|

ОАО «Сбербанк России» |

10704,8 |

6925,0 |

64,7 |

|

Прочие банки |

1721,9 |

352,4 |

20,4 |

|

СКПК |

2954,4 |

2734,4 |

92,6 |

|

Всего |

48155,1 |

41587,7 |

88,4 |

В 2009 г. снижение объёмов кредитования отмечается всеми кредиторами малых форм хозяйствования в среднем на 11,5% по сравнению с 2008 г. (табл. 2). Кредитными кооперативами предоставлено займов для малых форм хозяйствования на селе на сумму 2,7 млрд. руб. За тот же период 2008 г. этот показатель составлял 2,95 млрд. руб., т.е. практически остался на прежнем уровне.В 2009 г. снижение объёмов кредитования отмечается всеми кредиторами малых форм хозяйствования в среднем на 11,5% по сравнению с 2008 г. (табл. 2). Кредитными кооперативами предоставлено займов для малых форм хозяйствования на селе на сумму 2,7 млрд. руб. За тот же период 2008 г. этот показатель составлял 2,95 млрд. руб., т.е. практически остался на прежнем уровне.

Таблица 3

Динамика основных показателей КПКГ РФ за 2005-2009 гг., млн. руб.

Показатель |

Годы |

2009 в % к 2005 |

||||

|

2005 |

2006 |

2007 |

2008 |

2009 |

||

|

Число кооперативов, ед. |

494 |

458 |

438 |

321 |

325 |

65,8 |

|

Паевой фонд |

60 |

122 |

156 |

284 |

222,3 |

370,5 |

|

Число пайщиков, чел. |

400000 |

594686 |

644543 |

511333 |

571480 |

142,9 |

|

Кредитный портфель |

7774 |

9392 |

11827 |

10955 |

14257,5 |

183,4 |

|

Сумма сбережений |

5535 |

9385 |

11779 |

10326 |

14611,65 |

264,0 |

|

Сумма резервного фонда |

158 |

486 |

623 |

870,6 |

1065,54 |

674,4 |

|

Сумма активов |

7292 |

11206 |

13903 |

13149 |

18382,92 |

252,1 |

Динамика основных показателей деятельности КПКГ представлена в табл. 3. В 2009 г. число КПКГ составило 325. Следует отметить, что в табл. 3 приведены только КПКГ, входящие в Лигу кредитных союзов и Национальную Ассоциацию кредитных союзов.

Анализ данных табл. 3 позволяет сделать вывод о том, что динамика развития КПКГ в России имеет ярко выраженную положительную тенденцию, при этом в 2009 г. число кредитных кооперативов, входящих в Лигу кредитных союзов и Национальную Ассоциацию снизилось на 34%.

Большая часть кредитных кооперативов действует собственными силами, формируя фонд финансовой взаимопомощи за счёт средств пайщиков.

В то же время нельзя не отметить, что их значительный прирост числа кооперативов связан с реализацией в России целого ряда международных проектов ориентированных на поддержку развития кооперации.

За последние годы устойчиво увеличивается членская база КПКГ. В табл. 3 виден значительный рост членов кредитных кооперативов. В качестве основных причин роста членской базы кредитных кооперативов можно выделить:

- активную роль международных проектов, реализуемых в России, в т.ч. Российско-Американскую программу поддержки сельских потребительских кооперативов в РФ, разработанную при активном участии Фонда развития сельской кредитной кооперации с российской стороны и компанией ACDI/VOCA с американской стороны, которая осуществляется с августа 1999 г.;

- активная поддержка со стороны Канадского Общества международного развития "Дежарден", оказывающий поддержку в создании кредитных союзов;

- помощь администрацией целого ряда субъектов РФ;

- возможность вновь создаваемым кредитным кооперативам использовать документацию, опыт, накопленный успешно функционирующими кооперативами.

Также данные табл. 3 показывают, что постепенный рост кредитного движения в стране привёл к росту суммы сбережений пайщиков в 2,6 раза (с 5,5 млрд. руб. до 14,6 млрд. руб.), суммы выданных займов - почти в 2 раза (с 7,7 млрд. руб. до 14,2 млрд. руб.). С течением времени возросли и суммарные активы в 2,5 раза, сумма резервного фонда более чем в 6 раз (до 1,1 млрд. руб.).

Таким образом, анализ внешней среды показал, что в России созданы все предпосылки для развития кредитной кооперации. На данный момент в стране формируется несколько параллельных направлений кредитной кооперации (кредитные потребительские кооперативы граждан, потребительские общества, система сельской кредитной кооперации). Такое организационное дробление при единых целях, задачах и функциях кооперативных кредитных учреждений ведёт к распылению средств и противоречиях нормативно-правовой базы, что в конечном итоге резко снижает эффективность их деятельности. Показатели деятельности СХКПК в 2009 г. свидетельствуют о снижении объёмов кредитования, что стало следствием влияния финансово-экономического кризиса в стране, при этом снижение объёмов кредитования наблюдается всеми кредиторами на селе. Анализ деятельности КПКГ за 2005-2009 гг. позволяет сделать вывод о том, что динамика развития КПКГ в России имеет ярко выраженную положительную тенденцию, что связано с поддержкой международных организаций и региональных властей.

Источник: Кредитная кооперация Чувашии

Комментарии

я являюсь автором данной статьи и не давала согласия на ее публикацию на данном сайте. Прошу либо удалить ее с сайта, либо подписать статью моим именем.

С Уважением, Кристина Тумусова.

RSS лента комментариев этой записи