С ростом конкуренции на микрофинансовом рынке возрастают требования к обоснованности управленческих решений в области ценообразования заёмно-сберегательных услуг. Кроме того, в условиях финансового кризиса стремление как к оптимизации затрат, так и к совершенствованию методов их расчёта приобретает злободневный характер.

Кредитные кооперативы аккумулируют денежные ресурсы населения, соответственно они должны обеспечить стабильность своей работы с целью сохранения сбережений пайщиков. Для аналитического обоснования управленческих решений, направленных на обеспечение стабильности деятельности кредитного кооператива, положительного финансового результата его работы, необходимы модели, точно определяющие минимальную цену предоставляемых услуг.

Цена на заёмно-сберегательные услуги зависит от т.н. "процентной политики" правления или общего собрания кредитного кооператива. "Процентная политика" должна быть ориентирована на учёт факторов, влияющих на спрос и предложение денег, а также на учёт внутренних потребностей и особенностей самого кредитного кооператива. Действуя в рамках "процентной политики", кредитный кооператив корректирует процентные ставки в зависимости от обстоятельств. Необходимость корректировки может возникнуть в следующих случаях: меняется рыночная ситуация, изменяется ставка рефинансирования ЦБ РФ, производится регулировка текущей ликвидности, производится компенсация расходов вследствие несбалансированности активов и пассивов по срокам погашения и востребования, происходит изменение объёма просроченной дебиторской задолженности.

Процентная политика обуславливает процентные доходы и расходы кредитного кооператива. Чем больше срок размещения средств и/или процентная ставка, под которую размещены средства, и чем больше она превосходит процентную ставку привлечения средств, тем выше доходность операций кооператива. Однако, при меньшем сроке размещения средств, при той же процентной ставке, кооператив может получить суммарно ту же доходность за счёт количества оборотов средств за период их привлечения.

Процентные ставки классифицируются по характеру изменения в течение срока действия договора на фиксированные и плавающие; делятся на основные и дополнительные по характеру функционирования и масштабам использования. Дифференциация процентных ставок зависит от сроков хранения сбережений и сроков, на которые выдаются займы и привлекаются сбережения. Факторы, влияющие на принятие кредитным кооперативом ставок по займам и сбережениям различны вследствие их разной природы. Величина предельного порога повышения ставок по займам зависит, в частности, от срока и условия размещения средств фонда финансовой взаимопомощи, типа заёмщика, объёма и обеспечения займа, условий возврата, цели займа, финансового состояния заёмщика, влияния займа на результат деятельности заёмщика, степени экономической свободы заёмщика, срока переориентации пайщиков на повышенные ставки, сезонности. По сбережениям величина предельного порога повышения ставок зависит от срока и условий привлечения ресурсов, от типа пайщика, размера собственных средств кредитного кооператива, финансовой устойчивости кооператива. Уровень процентных ставок основывается во многом на базе спроса и предложения, вместе с тем, на процентные ставки влияют также стоимость займа, издержки на привлечение средств и операционные расходы. Существует корреляция динамики объёмов займов и объёмов сбережений, и динамики процентных ставок.

Факторами, влияющими на процентные ставки, являются также инфляция, её темпы, ставка рефинансирования ЦБ РФ, темпы роста ВВП, уровень безработицы, финансовое состояние реального сектора экономики, степень развития инфраструктуры, политические и экономические риски. Следует отметить, что, в свою очередь, процентные ставки, оказывают стимулирующее воздействие на формирование заёмно-сберегательного рынка. Состояние равновесия на заёмно-сберегательном рынке зависит от величины предложения займов и спроса на них со стороны заёмщиков. Величина процентной ставки зависит также от техники начисления процентов (какое количество дней в году и в месяце берётся в расчёт, капитализируются ли процентны) и метода начисления процентов: посредством дисконтирования или компаудинга и вариантов расчётов при разных схемах погашения займов (например, аннуитетные платежи).

Доход кредитного кооператива в случае процентных доходов и расходов составляет маржа. Величины процентных ставок зависят от принципов бюджетирования: на правилах соотнесения активов и пассивов, доходов и расходов между подразделениями.

Центральным звеном в ценообразовании является определение базовой ставки. В случае определения стоимости заёмно-сберегательных услуг «затратный» подход (прямая задача), в случае определения стоимости займа, и «ценностный», в случае определения стоимости сбережений (обратная задача).

Выведем формулу расчёта процентной ставки размещения средств фонда финансовой взаимопомощи по процентной ставке привлечения средств с учётом врмени привлечения и общих затрат кооператива, учитывая вышеприведённые замечения.

Процентная ставка размещения должна компенсировать сумму, которую необходимо заплатить за использование средств фонда финансовой взаимопомощи. Сумма необходимой компенсации определится с помощью стандартной форумы начисления процентов:

![]()

ПС — сумма выплачиваемых процентов по сбережениям,

С — сумма привлечённых сбережений,

ПСс — годовая ставка по сбережениям, выраженная десятичной дробью,

ГБ — годовая база,

Тс — срок привлечения денежных средств.

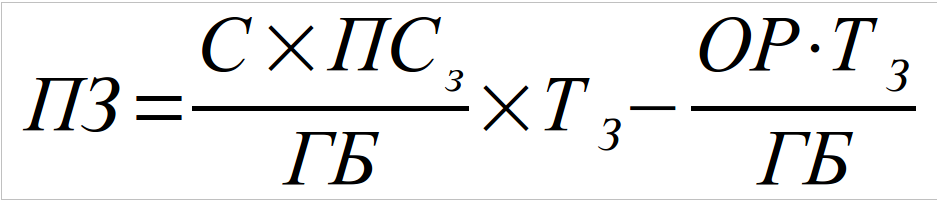

Аналогичным образом определим доходность портфеля по займам, учитывая при этом, что процентная ставка по займам должна «отработать» не только выплаченные компенсации по сбережениям, но и другие расходы, как операционные, так и неоперационные.

ПЗ — доходность портфеля по займам,

С — сумма привлечённых сбережений,

ПСЗ — годовая усреднённая ставка процентов по займам, выраженная десятичной дробью,

ГБ — годовая база,

ОР — часть годовых операционных расходов, относимые на рассматриваемый актив, поскольку за основу мы взяли годовую ставку и годовую базу,

Тз — срок размещения денежных средств.

Операционные расходы включают в себя в первую очередь расходы на персонал, содержание основных фондов, административные расходы, оплата услуг, налоги и сборы, а также разницу между комиссионными расходами и доходами.

Анализируя процентные ставки по займам и сбережениям, следует планировать учёт именно процентных доходов и расходов, с тем, чтобы были покрыты все затраты кредитного кооператива.

Существуют различные варианты распределения затрат и влияния их на ставки привлечения и размещения: равномерное распределение плановых затрат при определении процентной политики; аллокация — отнесение затрат на профит центры или отнесение затрат на подразделение, производящее данные затраты; учёт затрат непосредственно при составлении управленческого баланса. В последнем случае необходимо следить за тем, чтобы существовала ненулевая маржа между процентными ставками, и устанавливались процентные ставки, с ориентацией на конъюнктуру регионального рынка.

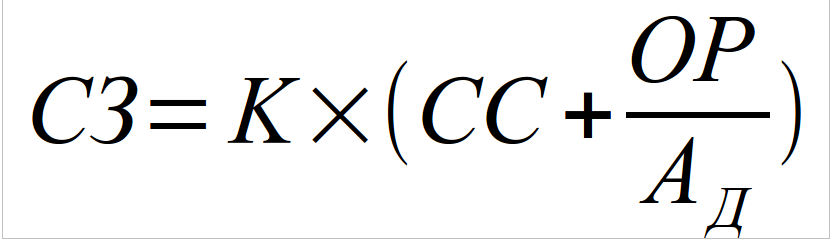

Поскольку сумма необходимой компенсации пайщику за использование его средств должна, как минимум, равняться доходу от размещения средств фонда финансовой взаимопомощи, равенство показателей ПС и ПЗ даёт возможность получить искомую зависимость процентной ставки по займам от процентной ставки по сбережениям. При этом, учтём, что для сопоставимости указанных соотношений, затраты должны соотноситься с периодом привлечения средств, поскольку затраты могут быть отработаны только при наличии ресурсов, который кредитный кооператив имеет в своём распоряжении именно на срок привлечения средств. Получаем соотношение:

СЗ — процентная ставка по займам,

СС — процентная ставка по сбережениям,

K — количество оборотов предоставленных средств за время привлечения, выражается как соотношение Тс и Тз,

Ад — планируемый годовой объём активов, приносящих процентный доход.

Заметим, что в тарифах почти всех кредитных кооперативах чётко прослеживается принцип — чем больше срок привлечения денежных средств или выдачи займов, тем, как правило, больше процентная ставка. Из формулы следует, что чем больше будет время выдачи займов, тем меньше может быть процентная ставка, при тех же затратах и сумме займов. Но поскольку затраты на привлечение средств должны быть отработаны и за время привлечения средств, процентная ставка по займам будет тем больше, чем больше время привлечения средств. Кроме того, при расчёте процентной ставки по займам, как правило, учитываются риски, в частности, связанные со сроком существования активной деятельности заёмщика, дающей возможность погашать задолженность.

Итак, зависимость, определяющая минимальную стоимость услуги по выдаче займов, является функцией соотношения периодов привлечения и выдачи средств из фонда финансовой взаимопомощи. Показателем, определяющим время пребывания средств в размере их среднего остатка в данном виде на счёте, является оборачиваемость. Следовательно, для определения стоимости заёмной услуги, необходимо сопоставить оборачиваемость средств.

Пример расчётной апробации методики определения базовой процентной ставки стоимости заёмных услуг на примере Республиканского союза кредитных потребительских кооперативов граждан.

Входные данные:

Портфель по сбережениям — 390 354 000 руб.

Проценты по сбережениям — 39 912 139 руб.

Операционные расходы — 57 млн. руб. (или 28,5 млн. b за 6 месяцев).

Портфель по займам за 2012 г.— 296 439 049 руб.

Планируемый объём активов, приносящих процентный доход за 2013 г. - 370 млн. руб.

Проценты по займам за 2012 г. — 77 164 405 руб.

Приведём пример расчёта ставки по выдаваемым займам по формуле, где СС = 0,12 или 6% за 6 месяцев (ставка соответствует сроку 12 месяцев по тарифам кредитных кооперативов при доле выплачиваемых процентов в общей сумме портфеля по сбережениям 10%).

Коэффициент оборачиваемости можно рассчитать из соотношения среднего портфеля займов за год к сумме возвращённых займов. Так, за 2012 г. в кредитных кооперативах Союза было возвращено займов на сумму более 600 млн. b, соответственно, коэффициент К в дальнейшем будем считать равным 2.

СЗ = 2*(0,06+28,5/370) = 27,4%

Таким образом, эффективная ставка по займам должна быть не менее 27,4% годовых. В случае, если данная ставка будет ниже, кооператив будет получать убытки.

Вариант 2. Рассмотрим расчёт на примере одного из небольших кредитных кооперативов.

Портфель по сбережениям — 28 млн. руб.

Средняя ставка по сбережениям — 30%

К = 3.

Активы — 25 млн. руб.

ОР = 3,6 млн. руб.

СЗ=3*(0,1+1,2/25)=44,4%.

Таким образом, определена модель, которая позволяет определить минимальную базовую ставку. На основании базовой ставки возможно разработать систему полномочий должностных лиц, что должно обеспечивать минимальную маржу кредитного кооператива. Аналитическое выражение модели позволит разработать методику действий должностных лиц при прогнозировании и определении цен на заёмно-сберегательные услуги кредитного кооператива.