20 июля 2009 г. Президент РФ Д. Медведев подписал Федеральный закон «О кредитной кооперации», принятый Государственной Думой 3 июля 2009 г. и одобренный Советом Федерации 7 июля 2009 г. Федеральным законом определяются правовые основы создания и деятельности кредитных потребительских кооперативов различных видов и уровней, союзов (ассоциаций) и иных объединений кредитных потребительских кооперативов (за исключением сельскохозяйственных потребительских кооперативов и их объединений), в том числе саморегулируемых организаций.

Закон устанавливает три вида кредитных кооперативов:

- кредитный потребительский кооператив (далее - кредитный кооператив) - добровольное объединение физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков);

- кредитный потребительский кооператив граждан - кредитный кооператив, членами которого являются исключительно физические лица;

- кредитный кооператив второго уровня - кредитный кооператив, членами которого являются исключительно кредитные кооперативы. Кредитные кооперативы второго уровня создаются не менее чем пятью кредитными кооперативами на основе членства по территориальному (региональному, межрегиональному, федеральному) или иному принципу.

Деятельность кредитного кооператива состоит в организации финансовой взаимопомощи членов кредитного кооператива посредством объединения паев и привлечения денежных средств членов кредитного кооператива и иных денежных средств, а также путем размещения указанных денежных средств путем предоставления займов членам кредитного кооператива для удовлетворения их финансовых потребностей.

Кредитный кооператив может быть создан не менее чем 15 физическими лицами или пятью юридическими лицами. Кредитный кооператив, членами которого являются физические и юридические лица, может быть создан не менее чем семью указанными лицами. В целях обеспечений финансовой устойчивости кооператива законом предусмотрен ряд ограничений, к примеру, кооператив не вправе предоставлять займы лицам, не являющимся его членами, выпускать эмиссионные ценные бумаги, проводить операции с ценными бумагами, осуществлять торговую и производственную деятельность. Кроме того, величина резервного фонда кредитного кооператива должна составлять не менее 5% суммы денежных средств, привлеченных от членов кооператива и отраженных в финансовой отчетности на конец предыдущего отчетного периода (2% - для кооператива, срок деятельности которого составляет менее двух лет со дня его создания). Также устанавливаются максимальные суммы займов и максимальная величина паевого фонда. Законом также регламентирован порядок приема в члены кредитного кооператива, он определяет органы управления, распределение доходов кооператива.

Согласно документу, кредитный кооператив привлекает денежные средства своих членов на основании:

- договоров займа, заключаемых с юридическими лицами;

- договоров передачи личных сбережений, заключаемых с физическими лицами.

Кредитный кооператив предоставляет займы своим членам на основании договоров займа, заключаемых между кредитным кооперативом и заемщиком - членом кооператива. Возврат займа может обеспечиваться поручительством, залогом, а также иными способами, предусмотренными федеральными законами или договором займа. В статье об обеспечении финансовой устойчивости кооператива говорится, что кооператив не вправе:

- предоставлять займы лицам, не являющимся его членами;

- выступать поручителем по обязательствам своих членов и третьих лиц;

- участвовать своим имуществом в формировании имущества иных юридических лиц;

- выпускать эмиссионные ценные бумаги;

- проводить операции с ценными бумагами;

- осуществлять торговую и производственную деятельность.

В документе отмечается, что величина резервного фонда должна составлять не менее 5% (2% - для кооператива, срок деятельности которого составляет менее двух лет со дня его создания) суммы денежных средств, привлеченных от членов кооператива и отраженных в финансовой отчетности на конец предыдущего отчетного периода. Также устанавливаются максимальные суммы займов и максимальная величина паевого, фонда.

Для обеспечения финансовой устойчивости кредитных кооперативов устанавливаются ограничения в их деятельности. В частности, установлен запрет на привлечение денежных средств лиц, не являющихся членами кооператива, а также определены финансовые нормативы, обязательные для соблюдения кооперативами. Федеральным законом установлены требования к составу и количеству лиц, принимающих участие в создании кредитного кооператива, к его учредительным документам. Установлены также требования к членам кредитного кооператива, их права и обязанности, случаи прекращения членства, а также порядок ведения реестра таких членов.

Органами управления кредитного кооператива признаны общее собрание членов, правление, единоличный исполнительный орган, контрольно-ревизионный орган. Предусмотрена возможность определения в уставе кредитного кооператива иных органов управле-

ния. Установлены основные положения, касающиеся правового статуса и порядка деятельности таких органов управления.

Документом также устанавливается порядок приема в члены кредитного кооператива, определяются органы управления, распределение доходов кооператива и др.

Федеральным законом устанавливается обязанность кредитных кооперативов (за исключением кооперативов второго уровня) вступить в саморегулируемую организацию.

Исследования показывают, что Федеральный закон «О кредитной кооперации» решил главную проблему -надзора и контроля за данным сектором рынка, существующим в Российской Федерации уже 15 лет и породившим недобросовестных участников, которые под видом кредитных кооперативов отбирали у населения накопленные денежные средства.

Закон значительно усложняет возможности мошенников и защищает интересы пайщиков кооперативов, которые передают свои накопления кредитным кооперативам.

- В законе определены особенности заключаемых договоров с членами кооператива, создание обязательных гарантийных фондов, система страхования рисков кооперативов.

- Все кредитные кооперативы обязаны будут соблюдать единые финансовые стандарты, ограничения, отчетность, хранение документов. В документе прописана четко и система государственного регулирования.

Также Министерство финансов РФ будет вести специальный реестр кредитных кооперативов и их саморегулируемых организаций, индивидуально контролировать работу самых крупных кооперативов.

Целесообразно предположить, что возрастет количество кредитных кооперативов, что определяет актуальность современной концепции финансовой безопасности, базирующейся на финансовом учете, управленческом анализе и внутреннем контроле.

Исследования показывают, что результативность финансовой безопасности предприятия заключается в способности кредитного кооператива самостоятельно разрабатывать и проводить финансовую стратегию, в соответствии с целями своей деятельности, в условиях неопределенной и конкурентной среды, что позволяет:

- обеспечить финансовое равновесие, устойчивость, платежеспособность и ликвидность в долгосрочном периоде;

- удовлетворять потребности в финансовых ресурсах для устойчивого функционирования;

- обеспечить достаточную финансовую независимость;

- противостоять существующим и возникающим опасностям и угрозам, стремящимся причинить финансовый ущерб;

- изменить нежелательную структуру капитала;

- обеспечить достаточную гибкость при принятии финансовых решений;

- защитить финансовые интересы пайщиков кредитных кооперативов.

В соответствии с содержанием финансовой безопасности можно утверждать, что ее обеспечение в современных условиях направлено на достижение таких приоритетных целей, как сохранение и оздоровление финансовой, бюджетной, налоговой, денежно-кредитной и банковской систем.

Объект и субъект системы обеспечения финансовой безопасности кредитной кооперации тесно взаимосвязаны. Объектом системы в целом выступает стабильное финансовое состояние субъекта деятельности кредитного кооператива в текущем и перспективном периоде.

Конкретными же объектами защиты выступают финансовые ресурсы.

Субъект системы обеспечения финансовой безопасности кредитного кооператива обусловливается не только особенностями и характеристиками объекта, но и специфическими условиями внешней среды, окружающей субъект. Именно от объекта защиты во многом зависят основные характеристики системы обеспечения финансовой безопасности. Поскольку объект защиты является сложным, многоаспектным, то эффективное обеспечение финансовой безопасности должно основываться на комплексном подходе к управлению этим процессом. Так, к субъектам относятся лица, непосредственно осуществляющие деятельность по защите финансовой безопасности данного конкретного объекта. Необходимость постоянного соблюдения финансовой безопасности предопределяется для каждого субъекта хозяйствования задачей обеспечения стабильности функционирования и достижения главных целей своей деятельности. Уровень безопасности предприятия зависит от того, насколько эффективно его руководство и специалисты будут способные избежать возможных угроз и ликвидировать вредные последствия отдельных отрицательных составляющих внешней и внутренней среды.

Главная цель финансовой безопасности кредитного кооператива состоит в том, чтобы гарантировать его стабильное и максимально эффективное функционирования в данном периоде и высокий потенциал развития в будущем.

К основным функциональным целям финансовой безопасности кредитного кооператива относятся:

- обеспечение высокой финансовой эффективности работы, финансовой стойкости и независимости кредитного кооператива;

- достижение оптимальной и эффективной организационной структуры управления;

- достижение высокого уровня квалификации персонала и его интеллектуального потенциала;

- правовая защищенность всех аспектов деятельности кредитного кооператива;

- обеспечение защиты информации, коммерческой тайны и необходимого уровня информационного обеспечения работы всех структур управления.

Результативность финансовой безопасности возможно при выполнении определенных функций управления, которые можно объединить в две основные группы:

- функции, характерные для каждой системы управления различных уровней;

- функции системы управления как специализированного направления финансового менеджмента.

В первой группе основными функциями управления финансовой безопасностью кредитного кооператива являются следующие:

- формирование полной и достоверной информации, необходимой для принятия адекватных, эффективных и законных решений в области обеспечения своей финансовой безопасности;

- создание системы анализа состояния финансовой безопасности, определяя важнейшие его параметры путем выявления степени деструктивного воздействия экономической среды на финансовые приоритеты кредитного кооператива;

- организация системы внутреннего контроля с целью выявления нарушений при принятии управленческих решений, а также их несоответствия предъявляемым требованиям.

Во второй группе функций управления можно выделить следующие основные:

- разработка стратегии обеспечения финансовой безопасности кредитного кооператива на основе системы долгосрочного и текущего планирования;

- управление финансовой рентабельностью кредитного кооператива, оптимизируя процесс использования складочного капитала для увеличения суммы чистой прибыли, приходящейся на его единицу;

- управление финансовыми ресурсами фирмы в процессе их формирования;

- управление финансовой стабильностью, обеспечивая финансовую устойчивость и платежеспособность;

- управление инвестиционной деятельностью кредитного кооператива с целью повышения ее эффективности и обеспечения ее активности;

- управление финансовыми рисками кредитного кооператива с целью минимизации их последствий;

- управление финансовыми инновациями в области обеспечения финансовой безопасности фирмы;

- антикризисное управление кредитным кооперативом для вывода ее из сложившейся финансовой ситуации с минимальными потерями.

Для достижения цели обеспечения финансовой безопасности кредитного кооператива необходимо выполнение ряда задач:

- идентификация опасности и угроз;

- определение индикаторов финансовой безопасности;

- разработка системы мониторинга финансовой безопасности;

- разработка мероприятий, направленных на обеспечение финансовой безопасности, как в краткосрочном, так и в долгосрочном периоде;

- контроль за выполнением мероприятий;

- анализ выполнения мероприятий, их оценка, корректировка;

- идентификация опасностей и угроз предприятию и корректировка индикаторов в зависимости от изменения состояния внешней среды, целей и задач предприятия [7, с. 47].

Наиболее важный аспект в достижении результативности финансовой безопасности - построение оптимальной структуры ее капитала на базе общепринятых коэффициентов, что позволяет оптимизировать управление задолженностью компании и методы привлечения дополнительных денежных ресурсов на финансовом рынке. Основная проблема в реализации концепции финансовой безопасности компании - отсутствие апробированных и стандартизированных способов покрытия рисков, а также формализация и описание структуры рисков.

Как система финансовая безопасность включает комплекс задач по устранению конфликта интересов между субъектами инфраструктуры финансового рынка на уровне государства.

Для финансовой безопасности необходимо в управленческом анализе установить финансовые показатели-индикаторы и их пороговые значения.

Пороговые значения показателей-индикаторов - это предельные величины, несоблюдение значений которых приводит к финансовой неустойчивости, препятствует нормальному ходу развития различных элементов воспроизводства, приводит к формированию негативных, разрушительных тенденций.

Система показателей-индикаторов, получивших количественное выражение, позволяет заблаговременно сигнализировать о грозящей опасности и предпринимать меры по ее предупреждению. Важно подчеркнуть, что наивысшая степень безопасности достигается при условии, что весь комплекс показателей находится в пределах допустимых границ своих пороговых значений, а пороговые значения одного показателя достигаются не в ущерб другим. Следовательно, можно сделать вывод, что за пределами значений пороговых показателей предприятие теряет способность к устойчивости, динамичному саморазвитию, конкурентоспособности на внешних и внутренних рынках, становится объектом враждебного поглощения (табл. 1).

Таблица 1

ИНДИКАТОРЫ ФИНАНСОВОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ

|

Показатели |

Пороговое значение

|

Примечание |

|

Коэффициент покрытия (оборотные средства / краткосрочные обязательства)

|

1,0

|

Значение показателя должно быть не менее порогового

|

|

Коэффициент автономии (собственный капитал / валюта баланса)

|

0,3

|

Значение показателя должно быть не менее порогового

|

|

Уровень финансового ле- вериджа (долгосрочные обязательства / собственный капитал)

|

3,0

|

Значение показателя должно быть не менее порогового

|

|

Коэффициент обеспеченности процентов к уплате (прибыль до уплаты процентов и налогов / проценты к уплате)

|

3,0

|

Значение показателя должно быть не менее порогового

|

|

Рентабельность активов (чистая прибыль (валюта баланса)

|

/инф.

|

Значение показателя должно быть не менее порогового (i инф. - индекс инфляции)

|

|

Рентабельность собственного капитала (чистая прибыль / собственный капитал)

|

15,0%

|

Значение показателя должно быть не менее порогового

|

|

Средневзвешенная стоимость капитала WACC

|

Рентабельность инвестиций

|

Значение показателя должно быть не менее порогового

|

|

Показатель развития компании (отношение валовых инвестиций к амортизационным отчислениям)

|

1,0

|

Значение показателя должно быть не менее порогового

|

|

Временная структура кредитов

|

Кредиты, сроком до 1 года < 30%; Кредиты, сроком свыше 1 года < 70%

|

Значение показателя должно быть не менее порогового

|

|

Показатели диверсификации: • диверсификация покупателей (доля в выручке одного покупателя); е диверсификация поставщиков (доля в выручке одного поставщика)

|

10,0%

|

Значение показателя должно быть не менее порогового

|

|

Темпы роста прибыли, реализации продукции, активов

|

-

|

Темпы роста прибыли > темпов роста реализации продукции > темпов роста активов

|

|

Соотношение оборачиваемости дебиторской и кредиторской задолженности

|

-

|

Период оборота дебиторской задолженности > период оборота кредиторской заложенности

|

Для разработки системы пороговых значений финансовой безопасности предприятия необходимо определить показатели, характеризующие безопасность, и выявить их количественные значения.

В состав индикаторов, определяющих уровень комплексной оценки, в первую очередь следует включать те показатели, которые характеризуют различные стороны финансового состояния предприятия и позволяют оценить его финансовые результаты по различным направлениям.

Возможность количественной оценки частных показателей и анализ их взаимосвязи. Изолированное рассмотрение индикаторов не позволяет обоснованно определять их пороговые значения.

При отборе показателей необходимо предусматривать возможность расчета их прогнозных величин.

Прогнозирование уровней показателей должно предполагать оценку надежности в зависимости от рассматриваемого временного интервала.

Методика расчета комплексного показателя, характеризующего финансовый уровень экономической безопасности предприятия, должна быть достаточно простой и доступной, базирующейся на учетных данных.

Состояние финансовой безопасности предприятия можно оценить с помощью системы показателей. К ним относятся:

- финансовые коэффициенты;

- состояние дебиторской и кредиторской задолженности;

- темпы роста прибыли, реализации продукции, активов (см. табл. 1).

Исследования показывают, что стратегия финансовой безопасности кредитного кооператива должна включать:

- определение критериев и параметров (количественных и качественных пороговых значений) финансовой системы предприятия, отвечающих требованиям его финансовой безопасности;

- разработку механизмов и мер идентификации угроз финансовой безопасности предприятия и их носителей;

- характеристику областей их проявления (сфер локализации угроз);

- установление основных субъектов угроз, механизмов их функционирования, критериев их воздействия на экономическую (включая финансовую) систему кредитного кооператива;

- разработку методологии прогнозирования, выявления и предотвращения возникновения факторов, определяющих возникновение угроз финансовой безопасности, проведения исследований по выявлению тенденций и возможностей развития уфоз;

- организацию адекватной системы обеспечения финансовой безопасности;

- формирование механизмов и мер финансово-экономической политики, нейтрализующих или смягчающих воздействие негативных факторов;

- определение объектов, предметов, параметров контроля обеспечения финансовой безопасности.

Ключевой фактор успешного развития субъекта хозяйствования в экономике - грамотное и профессиональное управление, где главный фактор риска, как отмечают Б. Леонтьев и Г. Клейнер, - «фактор ННН» - некомпетентность, недобросовестность, нерадивость [6, с. 98].

Для обеспечения финансовой безопасности фирмы, определившись с финансовыми интересами, сформулировав целевую программу ее функционирования, и соответственно скорректировав систему угроз, необходимо выделить из системы менеджмента фирмы специализированное направление - управление финансовой безопасностью.

Для снижения внутренних опасностей и угроз финансовой безопасности кредитного кооператива необходима, прежде всего, структура контроля за обеспечением финансовой безопасности.

В кредитном кооперативе необходимо в оперативном режиме проводить мониторинг финансовой безопасности, оперативно реагировать на изменение ситуации, регулярно готовить документацию звену управления для принятия решений по возникающим проблемам и контролировать их исполнение.

Для организации эффективной системы финансовой безопасности необходима разработка соответствующей документации кредитного кооператива, где должны быть определены внутренние и внешние угрозы, а также критерии, на основании которых финансовая безопасность может быть признана нарушенной. Необходимо определить критерии, позволяющие судить о соблюдении требований финансовой безопасности На основе получаемой информации должен разрабатываться комплекс оперативных и долгосрочных мер по противодействию негативным факторам, а также по предупреждению и преодолению возможных негативных последствий и угроз.

Процесс обеспечения финансовой безопасностью кредитного кооператива базируется на определенном механизме, который представляет собой совокупность основных элементов воздействия для разработки и реализации управленческих решений по обеспечению защиты ее финансовых интересов от различных угроз.

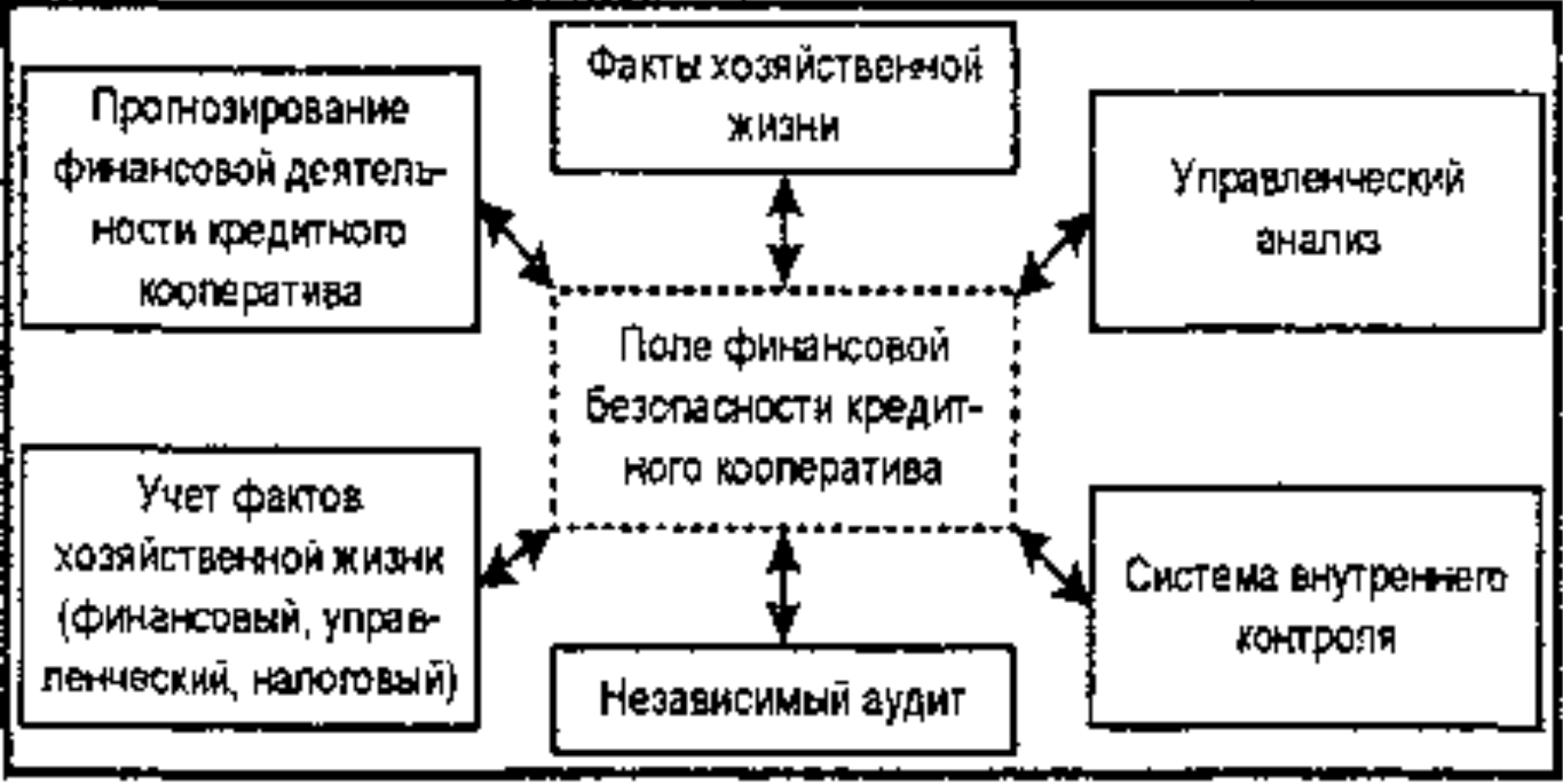

Взаимодействие элементов системы финансовой безопасности кредитного кооператива представлено на рис. 1.

Рис. 1. Взаимодействие элементов системы финансовой безопасности кредитного кооператива

Целесообразно рассмотреть детально каждый элемент системы экономической безопасности предпринимательской сферы и их взаимосвязь.

Элементы системы экономической безопасности не разделимы между собой и образуют сферу состояния надежности и устойчивости кредитного кооператива.

Слово «система» происходит от греческого systema, что означает целое, составленное из частей или множества элементов, связанных друг с другом и образующих определенную целостность, единство. Элементом системы является любая ее часть, не подлежащая расчленению при данном рассмотрении. Каждый элемент системы выполняет определенную функцию и также может быть сложным, состоящим из взаимосвязанных частей, т.е. представлять собой отдельную систему. Такой сложный элемент называют подсистемой.

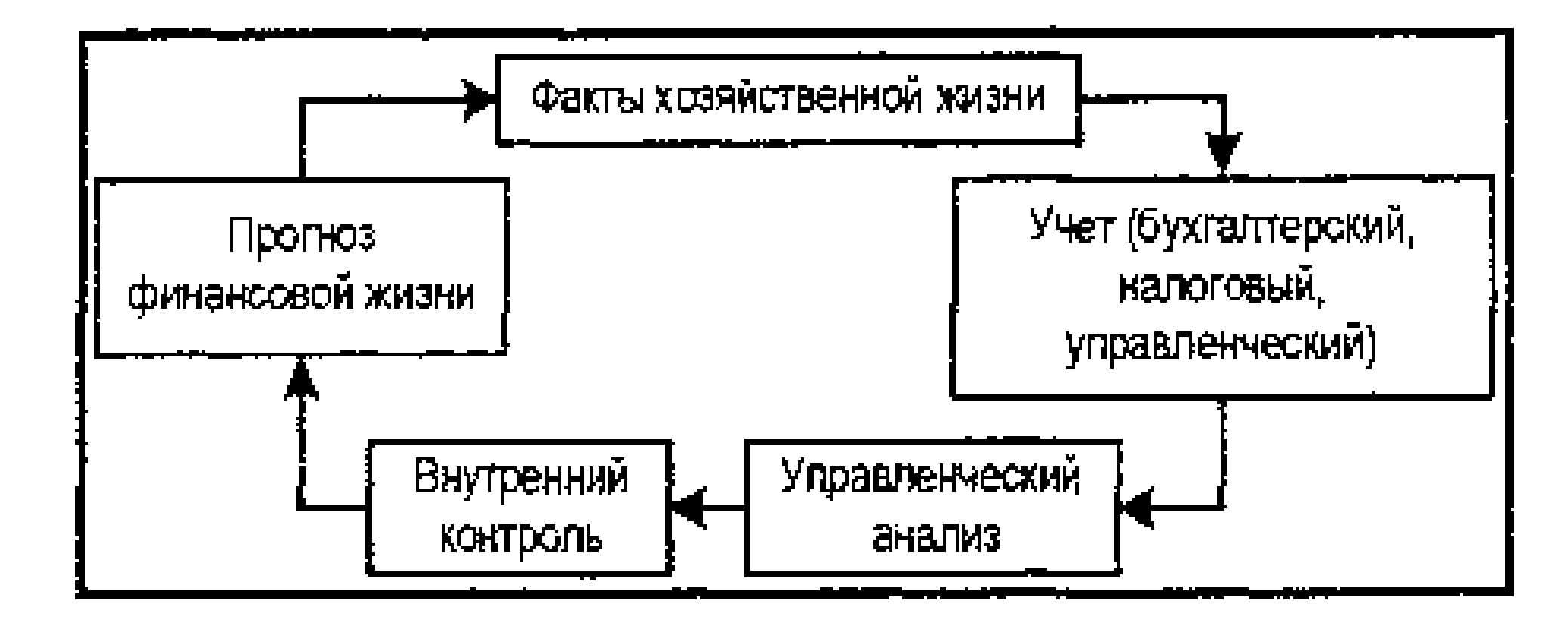

Для поддержания сбалансированного и устойчивого состояния в кредитном кооперативе необходимо учитывать факты хозяйственной жизни, проводить их управленческий анализ и осуществлять внутренний контроль. Место взаимодействия элементов данной системы представляет собой поле финансовой безопасности кредитного кооператива.

На основании распоряжений субъекта совершаются факты предпринимательской жизни, которые учитываются по трем направлениям (финансовый учет, налоговый учет, управленческий учет). Затем по данным учета осуществляется управленческий анализ.

На основании данных в учетных регистрах и показателей анализа осуществляется внутренний контроль. Фундаментом системы является поле финансовой безопасности предпринимательской сферы малого бизнеса.

Результаты обработанных данных фактов хозяйственной жизни аккумулируются в поле финансовой безопасности кредитного кооператива и затем передаются субъекту системы для принятия соответственных управленческих решений и координирующих мер.

Любая система входит в состав большей системы, которая окружает ее и является для данной системы внешней средой. Факты хозяйственной жизни отражаются в первичных документах и подлежат последующему учету, управленческому анализу и контролю для формирования надежной и достоверной информации.

Процесс обработки первичных документов фактов предпринимательской жизни для формирования надежной и достоверной информации, образует подсистему в составе системы экономической безопасности, которая представлена на рис. 2.

Рис. 2. Взаимосвязь элементов подсистемы обработки первичных данных в системе финансовой безопасности кредитного кооператива

Факты хозяйственной жизни необходимо фиксировать, учитывать, анализировать и контролировать.

Фундаментальным элементом системы экономической безопасности предпринимательской сферы является учет. Для эффективного управления хозяйственной деятельностью и формированием финансовых результатов хозяйственных субъектов малого бизнеса необходимо создание системы гибкой, достоверной и оперативной экономической информации. В этих условиях возрастают роль и значение бухгалтерского учета.

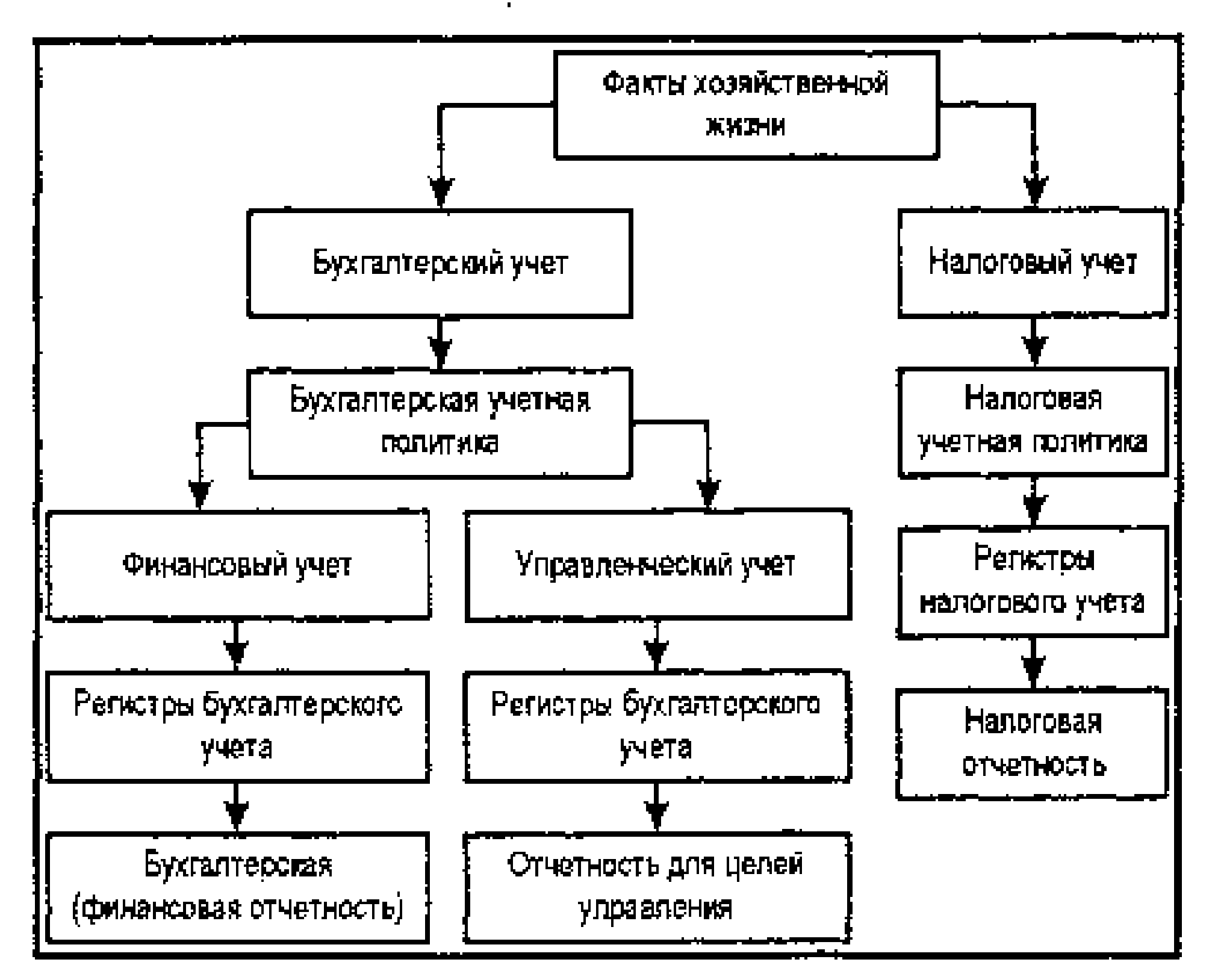

Исследование теории и практики позволяют автору представить концепцию учета фактов хозяйственной жизни в современной рыночной экономике РФ в системе финансовой безопасности кредитного кооператива (рис. 3).

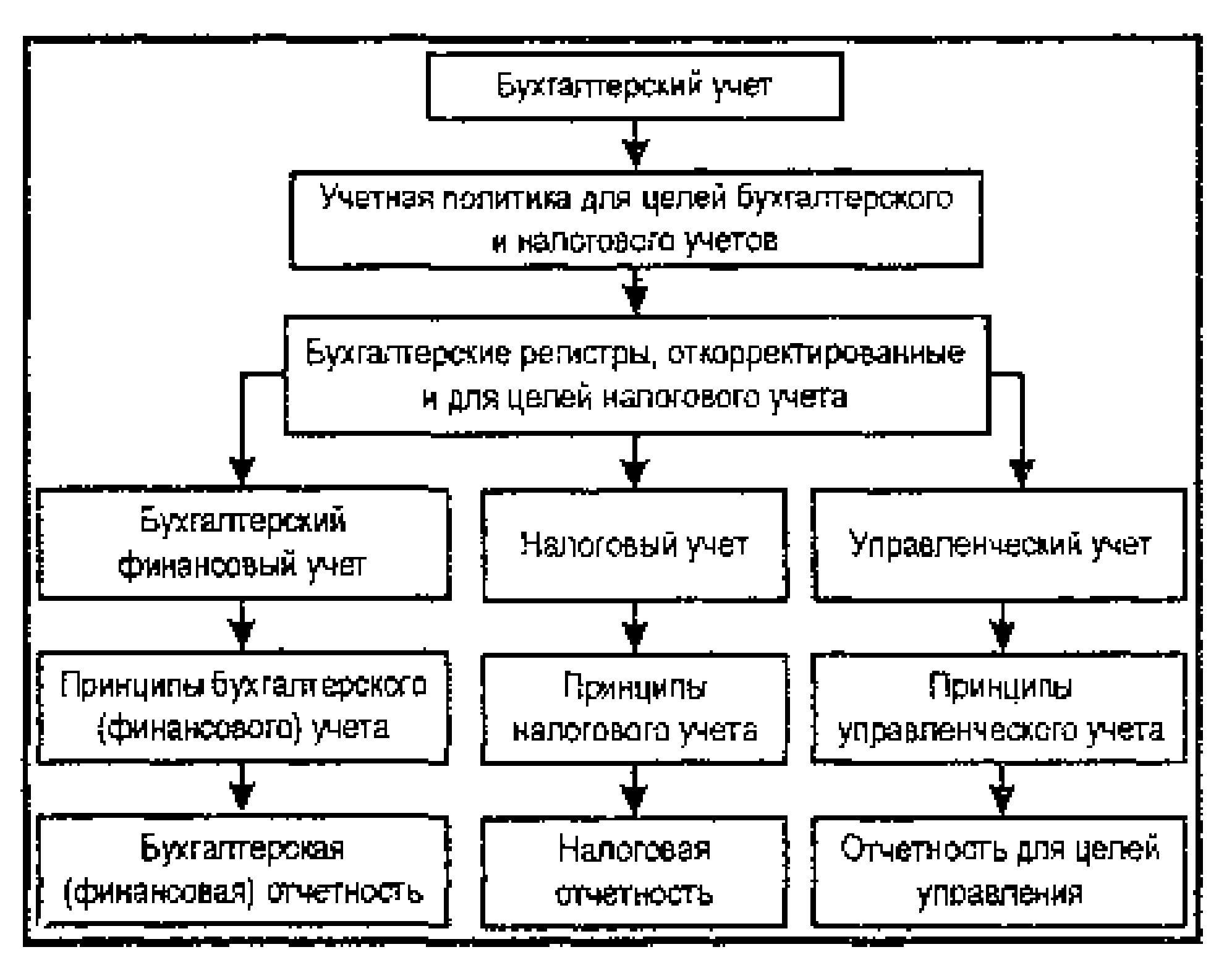

Исследования теории и практики показывают, что концепцию учета для кредитного кооператива целесообразно представить в рамках бухгалтерский учета, в системе которого возможно выделять бухгалтерский (финансовый) учет, управленческий учет и налоговый учет. Для простоты учета, экономии времени и финансов целесообразно в концепции учета кредитного кооператива дополнять бухгалтерскую учетную политику целями налогового учета и дополнять бухгалтерские регистры графами для налогового учета. Система бухгалтерского учета для кредитного кооператива представлена на рис. 4.

Рис. 4. Система бухгалтерского учета кредитного кооператива в РФ

Такая организация системы учета будет более рациональной и экономичной.

Важным элементом системы финансовой безопасности кредитного кооператива является управленческий анализ.

В современных условиях эффективное управление хозяйственно-финансовой деятельностью необходимо для предотвращения влияния отрицательных внешних и внутренних факторов. Управление невозможно без управленческого анализа не только на оперативно-тактическом, но и на стратегическом уровне.

В системе финансовой безопасности кредитного кооператива экономический анализ является средством обоснования программы ее финансового оздоровления. Посредством управленческого анализа должно выполняться тщательное исследование не только внутренних, но и внешних факторов, оказывающих влияние на финансовые потоки и, как следствие, на финансовое состояние хозяйствующего субъекта.

Анализ позволяет выявить те причинно-следственные связи и взаимозависимости между отдельными объектами хозяйствования; оценить тенденции в развитии тех или иных процессов и определить наиболее эффективные варианты решений.

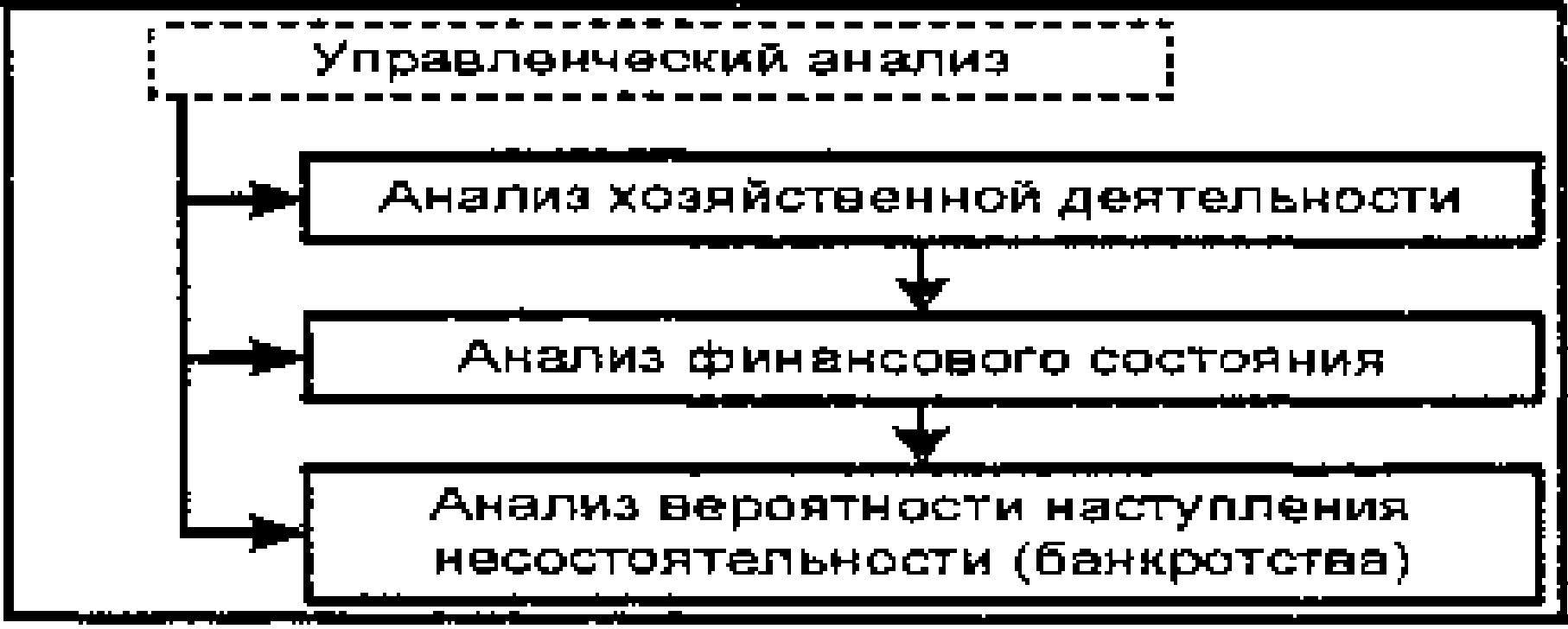

Исследование автора 'позволяют сделать вывод о необходимости осуществления управленческого анализа по трем направлениям в целях обеспечения финансовой безопасности малого бизнеса, представленные на рис. 5:

- анализ хозяйственной деятельности кредитного кооператива;

- анализ финансового состояния кредитного кооператива;

- анализ вероятности наступления несостоятельности (банкротства).

Последовательность проведения анализа позволит обеспечить устойчивое состояние кредитного кооператива.

Рис. 5. Направления управленческого анализа для обеспечения финансовой безопасности кредитного кооператива

Фундаментальный элемент финансовой безопасности кредитного кооператива - внутренний контроль - определяет законность, надежность, своевременность, эффективность фактов хозяйственной жизни.

Система внутреннего контроля хозяйствующего субъекта сформировалась к началу XX в. в виде совокупности трех элементов:

- разделение полномочий;

- ротация персонала;

- использование и анализ учетных записей.

Управляя хозяйствующей структурой необходимо осуществлять контроль законности, целесообразности совершения фактов хозяйственной жизни, своевременности и правильности отражения их в бухгалтерском учете.

Внутренний контроль как одна из функций управления представляет собой систему постоянного наблюдения и проверки функционирования организации в целях оценки обоснованности и эффективности принятых управленческих решений, выявления отклонений и неблагоприятных ситуаций, своевременного информирования руководства для принятия управленческих решений по устранению, снижению, управлению рисками деятельности.

Внутренний контроль выступает как форма постоянной обратной связи, посредством которой руководитель и собственник получают необходимую информацию о действительном состоянии управляемого объекта и реализации управленческих решений.

От организации и развития внутреннего контроля во многом зависит не только (современная постановка бухгалтерского учета, но и оперативное решение многих управленческих, правовые, налоговых и других проблем, в конечном итоге устойчивость финансового состояния кредитного кооператива.

Большинство авторов полагают, что контроль представляет собой такую систему действий субъектов управления, которые направлены на постоянное выявление соответствия функционирования управляемого объекта заданным параметрам, планируемому его состоянию, выявление имеющихся отклонений, их оценку и принятие необходимых решений.

Хозяйствующий субъект обязан организовать и качественно развивать систему внутреннего контроля. От своевременного качественного внутреннего контроля зависят не только сохранность активов, но и эффективность, и качество финансово-хозяйственной деятельности, и, как следствие этого, кредитоспособность, уменьшение риска банкротства.

Исследования показывают, что внутренний контроль -это независимая деятельность в хозяйствующем субъекте по оценке соблюдения установленного порядка ведения бухгалтерского учета (финансового, налогового, управленческого) с целью повышения эффективности управления и использования экономических ресурсов для максимального извлечения прибыли и защиты законных имущественных интересов.

Внутренний контроль формируется на последних достижениях науки и практики, ориентируется на модель рыночной экономики, использует опыт стран с развитой рыночной экономикой, отвечает международно-призна-нным принципам управления. Основы построения системы внутреннего контроля заключается:

- в определении внутренней среды хозяйствующего субъекта, которая слагается из этических ценностей, стиля управления, процесса принятия решений, политики в отношении персонала, компетентности сотрудников и, что крайне важно, отношения управленческого аппарата организации к внутреннему контролю;

- в анализе, оценке и управлении рисками, связанными с изменениями и нововведениями;

- в повседневном осуществлении контроля путем учета и отчетности;

- в делегировании и разделении полномочий; « в ограничении права доступа к активам;

- в систематическом анализе (мониторинге);

- в санкционированном доступе к информации;

- в оценке надежности и эффективности.

Эффективной системой внутреннего контроля считается такая система, при которой проводятся следующие процедуры:

- арифметический пересчет;

- систематическая проверка, встречная сверка расчетов с поставщиками, покупателями и заказчиками;

- проверка правильность осуществления документооборота и наличия разрешительных записей руководящего персонала;

- регулярная проверка плановых и внезапных инвентаризаций кассовой наличности, бланков строгой отчетности, ценных бумаг и товарно-материальных ценностей на предмет выяснения соответствия данных бухгалтерского учета фактическому наличию;

- запросы третьим лицам для целей контроля информации;

- физическое ограничение доступа несанкционированных лиц к активам предприятия, к системе ведения документации и записей по бухгалтерским счетам;

- исследование динамики хозяйственных показателей;

- сравнение плановых и сметно-хозяйственных показатели с фактически и выяснение причин существенных расхождений.

Одним из этапов организации системы внутреннего контроля, на наш взгляд, является определение и выбор ее структуры.

Структура внутреннего контроля хозяйствующего субъекта определяет состав, соподчиненность, взаимодействие и распределение работ по подразделениям и органам управления, между которыми устанавливаются определенные отношения по поводу- реализации властных полномочий, потоков команд и информации.

В структуре внутреннего контроля важным является организация, политика, процедуры, отчетность по результатам контроля, разработка мероприятий по устранению выявленных нарушений, злоупотреблений.

Под организацией следует понимать самостоятельную службу или функциональные обязанности по контролю руководителей и специалистов. Ответственность возлагается в рамках полномочий, представляется отчетность перед вышестоящими руководителями, возможность быстрого реагирования при изменении как внутренних, так и внешних факторов, четкое определение роли и ответственности каждого отдела, надлежащий уровень контроля деятельности сотрудников и периодическая оценка результатов их работы.

Политика контроля утверждается на уровне руководства в соответствии с целями и задачами организации и доводится до сведения каждого.

Процедуры контроля обеспечивают разграничение функций, менеджеров и должны быть простыми и понятными, не противоречащими и не дублирующими друг друга.

По результатам контроля должны представляться отчеты, акты, справки, служебные записки, включающие в себя описание результатов и их оценка. При выявлении упущений, злоупотреблений отдельными лицами контролирующее лицо должно подготовить проект необходимых мероприятий для устранения их и представить руководству для принятия им решений.

Кредитные кооперативы должны преследовать цель создания системы внутреннего контроля, которая бы полностью гарантировала отсутствие отклонений, ошибок и неэффективности в работе, а также своевременно выявляла и устраняла их.

На наш взгляд, целью внутреннего контроля является:

- обеспечение надежности и полноты информации;

- соответствие политике, планам, процедурам, законодательству;

- обеспечение сохранности активов;

- эффективное использование ресурсов;

- достижение подразделениями поставленных целей посредством решения повседневных задач.

Для этого необходимо:

- сформировать для каждого подразделения организации набор проверяемых фактов хозяйственной жизни формирующих показатели их производственной деятельности;

- обеспечить подразделения нормативно-правовыми актами; « дать перечень возможных допущений ошибок, нарушений нормативно-правовых актов и рекомендации по их недопущению.

При этом внутренние контролеры выполняют контрольные процедуры, определенные должностными инструкциями.

Внутренний контроль организуется на средства хозяйствующего субъекта по решению руководства для повышения эффективности управления. Внутреннему контролю подвергаются все участки и структурные подразделения кредитного кооператива, он охватывает финансово-экономическую деятельность в целом.

Таким образом, система внутреннего контроля - это совокупность организационных мер, методик и процедур, используемых руководством кредитного кооператива для упорядоченного и эффективного ведения хозяйственной деятельности, обеспечения сохранности

активов, выявления, исправления и предотвращения ошибок и искажения информации, а также для своевременной подготовки достоверной финансовой (бухгалтерской) информации.

Сущность финансовой безопасности предприятия состоит в способности предприятия самостоятельно разрабатывать и проводить финансовую стратегию в соответствии с целями общей кооперативной стратегии, в условиях неопределенной и конкурентной среды.

Последние десятилетия характеризуются резким ростом количества факторов, оказывающих существенное влияние на развитие общества. При этом изменения стали более кардинальным и и происходят в исторически сжатые сроки, причем эволюционное движение сплошь и рядом сменяется качественными преобразованиями, порой прямо противоположными традиционным представлениям и ожиданиям. С другой стороны, именно в этот период человечество стало получать в свое распоряжение колоссальные объемы самой разнообразной информации, отражающей все или, по крайней мере, многие пробелы жизни общества. Современнейшие средства сбора информации, ее обработки и оценки на основе мощной технико-технологической базы, новейших методических подходов, программных продуктов дают возможность ее использования в режиме реального времени.

В настоящее время предвидение будущих изменений становится неотъемлемой составляющей деятельности на всех уровнях и направлениях общественной жизни. Большое разнообразие возможных результатов компенсируется ситуационным подходом, то есть вариационным набором возможных последствий и адекватных для каждого из них действий, нейтрализующих негативные стороны и создающие возможность использования позитивных решений.

Для обеспечения финансовой безопасности большую роль играет прогнозирование социально-экономических и политических явлений. Прогнозирование становится неотъемлемым элементом изучения и использования всей системы общественных отношений, начиная с функционирования хозяйствующих субъектов и заканчивая обществом в его глобальном масштабе.

Прогнозирование - научное, основанное на системе установленных причинно-следственных связей и закономерностей выявление состояния и вероятных путей развития явлений и процессов, которое предполагает оценку показателей, характеризующих эти явления и процессы для будущего. Прогнозирование распространяется на такие процессы, управление которыми в момент выработки прогноза требует учета действия факторов, влияние которых не может быть полностью или однозначно определено.

В настоящее время развитие составляющих хозяйственной жизни необходимо многовариантно прогнозировать. Однако уровень прогнозирования в различных областях далеко не однозначен по своим масштабам, качественным параметрам и временным горизонтам.

Процесс прогнозирования финансовой деятельности кредитных кооперативов базируется на общеэкономических методах: экспертных оценок, анализа, корреляции, ранжирования и др. При этом выбор метода определяется целями, стоящими на конкретной стадии прогнозирования, временными рамками, конкретными видами задач.

В зависимости от поставленных целей налоговое планирование может производиться различными методами. Однако все расчеты должны учитывать следующие составляющие:

- уровень финансовых поступлений;

- сезонную составляющую их изменений;

- событийную составляющую (например, варианты развития политической ситуации, изменений в налоговом законодательстве);

- остаточную составляющую, включающую возможные неучтенные факторы.

Наиболее простым методом является метод тренда, то есть экстраполяции, продолжения в будущем тех тенденций, которые сложились в прошлом. В качестве базы для применения этого метода служит информация о финансовых показателях кредитных кооперативов за определенные периоды предыдущих лет, об объемах выпадающих доходов, состоянии задолженности, анализ тенденций развития, структуры доходов. При этом методе планирования соответствующие показатели должны приводиться в сопоставимые условия. Особенно важно правильно оценить размеры дополнительных финансовых поступлений и выпадающих доходов в результате определенных изменений.

Следующим, более сложным методом является экспертный метод разработки прогнозных оценок, при котором проводятся экспертные расчеты возможного финансового поступления. Экспертный метод включает в себя определение финансовых поступлений, мониторинг динамики их поступления за ряд периодов.

Непременным элементом прогнозирования устойчивости кредитной кооперации является экономический анализ поступлений денежных потоков как в целом, так и по их отдельным видам. Предметом анализа выступают суммы, поступившие от операций кредитных кооперативов и их динамика.

Следовательно, элементы финансовой безопасности кредитного кооператива образуют сбалансированное и устойчивое состояние хозяйствующей структуры.

Источник: Аудит и финансовый анализ, №1, 2010