Развитие различных форм собственности, региональные особенности организации и функционирования различных объектов хозяйствования современной России предопределяют многообразие финансовых и кредитных отношений, реализация которых требует формирования адекватного финансово-кредитного механизма. В современной кредитной системе все более значимую роль играют различные виды кредитных кооперативов.

За полтора века с момента возникновения кредитная кооперация прошла сложный путь эволюции, различаясь спецификой и разнообразием форм. Родиной кооперативного движения считается Западная Европа. Предпосылкой его возникновения явился экономический и социальный прогресс, в первую очередь проявившийся в сельском хозяйстве. В XIX в. сдерживающим фактором экономического развития государств Западной Европы было преобладание в сельском хозяйстве мелкотоварного крестьянского сектора со слабым хозяйственным потенциалом.

Первой (и что важно — успешной) на европейском континенте попыткой создания кооперации является возникновение в середине 1830-хгг. в Швеции кредитного товарищества в форме ипотечного общества. В течение последующих 25 лет было создано еще девять крупных региональных кредитных кооперативов, объединенных в 1861г. по решению риксдага в Шведский ипотечный банк, получивший от правительства право выпуска ценных бумаг для обеспечения кредитной деятельности входящих в него кооперативов.

Кредитная кооперация продолжала развиваться и в других странах, например в Англии. Развитие ее началось с торговли в г. Рочдейла в 1844 г. Группа работников организовала Rochdale Society of Eguitable Pioneers. Они подписывались на акции, внося для этих целей еженедельные небольшие взносы. Это способствовало увеличению собственного капитала в целях приобретения товаров, которые затем реализовывались среди работников по ценам ниже розничных.

Однако родиной кооперативного кредита по праву считается Германия. Кредитная кооперация Германии как организационно-правовая форма зародилась в конце XIXв. Начало массового развития сельскохозяйственных и кредитных кооперативов прочно связано с именами и деятельностью Фридриха Райффайзена, Германа Шульце-Делича и Вильгельма Газа. Основателем первых сельскохозяйственных кредитных касс, которые одновременно вели в интересах своих членов торговую деятельность (кредитные кооперативы с товарными функциями), можно считать Ф. Райффайзена.

Первый кредитный союз в США был основан в 1909 г. группой франко-американских католиков в г. Манчестере, штат Нью-Хэмпшир, который назывался «Кооперативная кредитная ассоциация св. Марии». Однако бум их создания пришелся на 1920-е гг. Уже к 1930 г. их число составило 1,1 тыс., причем действовали они в большей части штатов США.

До середины XX в. кредитные союзы США обладали небольшими активами, которые не превышали, как правило, 100 тыс. долл. При этом численность пайщиков составляла в среднем не более 500 чел., постоянный персонал насчитывал одного — двух сотрудников (директор и бухгалтер). Спектр оказываемых ими услуг был также очень ограничен: выдача займов без обеспечения и прием личных сбережений пайщиков. С 1950-х гг. началось стремительное развитие кредитных союзов в США в количественном и качественном отношении.

До 1970-х гг. наблюдался в основном количественный рост кредитных союзов США за счет увеличения их числа и количества пайщиков, хотя следует признать, что и качественный рост имел место. Так, в 1970 г. в сравнении с 1950 г. активы выросли в расчете на один кредитный союз в 8 раз, собственный капитал — почти в 10 раз, а сбережения пайщиков — почти в 7 раз.

Второй пик создания кредитных союзов пришелся на 1970-е гг. (кризисные для США годы), когда численность пайщиков союзов возросла почти до 12 млн чел., а активы — до 61 млрд долл. США. К этому же периоду сложилась система государственного регулирования кредитных

союзов, механизм обязательного страхования вкладов пайщиков.

Нос 1970-хгг. произошел переход почти исключительно к качественному росту. Во-первых, это означало концентрацию и централизацию кредитных союзов путем их объединения, вовлечения новых членов, а, во-вторых, явный рост финансовых показателей. В итоге количество членов в расчете на один кредитный союз возросло в 2000г. в сравнении с 1970г. в 7,6 раза, активы и сбережения — в 53 раза, собственный капитал — почти в 100 раз.

Таким образом, в развитии кредитных союзов США, как и других развитых стран, наблюдаются примерно те же тенденции, что и в развитии фермерских кредитных кооперативов.

В современной финансовой системе США существуют различные виды учреждений банковского сектора: коммерческие и инвестиционные банки, система сберегательных институтов, включающая ссудо-сберегательные банки, кредитные союзы.

Характерной чертой сберегательных институтов США является их кооперативный характер. Так, ссудо-сберегательные банки, осуществляющие свою деятельность на федеральном уровне или на уровне штата, могут иметь различную организационно-правовую форму. В первом случае они организованы на кооперативных началах, во втором случае — возможна и акционерная форма. В основном их пассивы представлены сберегательными и срочными вкладами, а активные сделки ограничиваются предоставлением ипотечных кредитов.

Среди кредитных союзов США А. Г. Суш-кевич выделил три группы, различающиеся размером активов, пайщиков, а также спектром услуг. В первой группе пайщикам оказывают традиционный набор ссудосберегательных услуг, в редких случаях — предоставляют карточное обслуживание. Во второй группе принимают депозиты, осуществляют домашний банкинг по телефону и через Интернет, продают туристские чеки. В третьей же группе предоставляются почти все виды финансовых услуг.

Принципы организации кредитных союзов аналогичны кредитным кооперативам. Основная задача союзов состоит в выдаче займов членам за счет их же сбережений. Принцип «один пайщик— один голос» действует безоговорочно: передача голосов другому пайщику или члену правления запрещена законом. Все пайщики равны при решении вопросов деятельности союза.

Большинство кредитных союзов формируется в определенных местах и для лиц одной социальной группы, в частности профессиональной ассоциации, церковного прихода, профсоюза и т.п. Часто между членами одного союза существуют родственные связи, или они являются хорошими знакомыми, что повышает доверие друг к другу. В свою очередь кредитные союзы доверяют пайщикам.

Основное преимущество кредитных союзов заключается в прозрачности, подконтрольности, управляемости для пайщиков. В результате взять деньги в долг в союзе весьма просто: они выдаются по первому требованию при наличии денежных средств в кассе и без обеспечения. Деньги передаются заемщику, как правило, в день его обращения. Для членов союза кредитный союз обеспечивает таким образом преимущества, которых не может дать ни одна другая кредитная организация и даже кредитный кооператив. В последнем платежеспособность членов учитывается более жестко, и перед предоставлением кредита требуют обоснования его окупаемости.

В кредитных союзах США своевременный и полный возврат займов — явление обычное. Невозвращенные и просроченные займы составляют не более 3 % от общей их суммы.

Помимо ссудо-сберегательных операций, кредитные союзы США осуществляют и некоторые другие функции в интересах своих членов:

- безакцептное списание средств с их счетов в оплату товаров и услуг;

- эмиссию кредитных и платежных карточек мировых платежных систем «VISA», «American Express» и собственных карточек, но с ограниченным кругом действия;

- консультации по финансовому и налоговому планированию;

- предоставление гарантий по обязательствам пайщика перед третьими лицами; выступают также агентами по договорам страхования.

В последние десятилетия многие кредитные союзы стали прибегать к такой форме обслуживания, как «automatic banking», т.е. совершение расчетно-кассовых операций (оплата счетов пайщиков, внесение взносов в погашение займа, внесение паев и срочных вкладов) по поручению

клиента в автоматическом режиме с домашнего телефона.

Сначала 1980-хгг. начался процесс укрупнения кредитных союзов, приводящий к уменьшению их количества с одновременным ростом общего числа членов. В итоге количество кредитных союзов (федерального уровня и уровня штатов) уменьшилось с 17 350 в 1980 г. до И 392 в 1996 г., а число пайщиков выросло за этот же период с 36,8 до 69,1 млн чел. Разительным является и рост активов кредитных союзов с 61 до 327 млрд долл., т. е. более чем в 5 раз! Этот процесс продолжался и в последующие годы. Эффективность процесса концентрации и централизации кредитных союзов подтверждается резким сокращением числа банкротств кредитных союзов с 239 в 1980 г. до 19 в 1996 г.

Кредитные союзы осуществляют преимущественно потребительское кредитование, т.е. предоставляют займы на непроизводственные цели в отличие от кредитных кооперативов фермеров, которые заняты кредитованием хозяйственных операций. На рынке потребительского кредита в США они занимают третье место после коммерческих банков и финансовых компаний и опережают сберегательные институты, если не принимать во внимание займы на недвижимость. Так, в 1997 г. доля кредитных союзов составляла 17,2 % от общего объема потребительских займов против 59,4% у коммерческих банков и 18% у финансовых компаний. Показательным является также тот факт, что роль кредитных союзов в потребительском кредитовании постепенно повышается. Это обусловлено отмеченной простотой оформления и предоставления займов и меньшими ставками процента, чем у других институтов, но только по мелким займам. По ним ставка процента кредитных союзов на 3—4 % меньше, чем у коммерческих банков.

В то же время объем займов на приобретение недвижимости существенно уступает всем другим категориям финансовых институтов. Причиной является меньший размер активов кредитных союзов, который не позволяет прибегать к крупным займам. Последние оттягивают значительные ресурсы кредитного союза и на длительный срок, что противоречит его цели — удовлетворению запросов всех членов союза. Кроме того, при этом нарушается принцип диверсификации риска. Если с платежами по ипотечному кредиту возникнут задержки, то это может серьезно нарушить финансовую стабильность союза. Процентные ставки по ипотечным займам типичного кредитного союза чуть выше, чем у других финансовых институтов (на 0,2—0,5 %). Исключение составляют лишь крупные кредитные союзы.

У кредитных союзов США имеется еще одно существенное отличие от кредитных кооперативов фермеров: у первых, как было показано, основную долю составляют краткосрочные кредиты, у вторых — долгосрочные кредиты и в основном в недвижимость.

Кредитные союзы являются конкурентами сберегательных институтов, начисляя проценты по вкладам членов. Это относится как к паевым взносам, так и дополнительным средствам, зачисляемым на счета в кредитном союзе. При этом ставка процента по паевым взносам несколько ниже, чем средняя доходность государственных ценных бумаг, которые в 1998 г. составили соответственно в среднем 4,6 и 5,25 %. В то же время иное соотношение наблюдается в случае срочных вкладов, по которым ставка процента в тот же период составляла от 5,4 (вклады на срок до 6 мес.) до 5,95% (вклады на срок два года).

Отметим, что у кредитных союзов в соответствии с их назначением, основная доля активов сосредоточена в займах (около 50%). У коммерческих банков и финансовых компаний доля потребительских кредитов в активных операциях редко превышает 15%. Наиболее распространенным типом кредитования являются ссуды на приобретение новых и подержанных автомобилей (40 %), далее ипотечные ссуды под первые и вторые закладные (35%), порядка 10% приходится на необеспеченные личные ссуды членам союзов и порядка 15 % — на кредиты по кредитным картам и прочие ссуды.

Свыше 30% активов кредитных союзов составляют инвестиции в виде вложений в государственные ценные бумаги, в депозитные сертификаты банков и ссудно-сберегательных ассоциаций, а также в головные кредитные союзы и иные безрисковые вложения. Члены кредитных союзов размещают в кредитных союзах, как правило, свободные остатки средств, т. е. те, которые остаются после расходов, предназначенных на образование детей, приобретение новой недвижимости, дополнительное пенсионное обеспечение и т.д. Часто в организациях практикуют автоматические отчисления от заработка работников на счета в кредитных союзах.

Как и кредитные кооперативы, союзы формируют объединения более высокого уровня, которые называются корпоративными кредитными союзами. Пайщиками таких организаций являются низовые кредитные союзы, причем один и тот же союз может быть пайщиком сразу нескольких корпоративных объединений. Корпоративные союзы являются посредниками между кредитными союзами и финансовыми рынками. Они осуществляют различные операции на финансовых рынках, в частности покупают фондовые ценности, инвестируют средства в производные финансовые инструменты. Это служит подтверждением того, что второе звено в кредитной кооперации (а кредитные союзы — ее форма) служит и источником доходов для низовых кооперативов, и принимает на себя рыночные риски. Однако все же корпоративные союзы не являются рискованными игроками финансового рынка, предпочитая вкладывать средства в надежные финансовые инструменты, особенно краткосрочные государственные и муниципальные бумаги. Для кредитных союзов такое звено еще более важно, чем для кредитных кооперативов фермеров в связи с преобладанием потребительского использования займов. По состоянию на начало 1998 г. кредитные союзы США инвестировали на финансовых рынках самостоятельно и через свои объединения чуть более 100 млрд долл., что составляет 30% всех их активов.

Общее число корпоративных кредитных союзов США в количестве 35 организаций имеют активы в сумме 31,6 млрд долл. Размеры этих союзов зависят от активов: от 5 до 9,6 млрд долл.

Корпоративные кредитные союзы в свою очередь объединены на кооперативных началах в Центральный кредитный союз (U. S. Central Credit Union). Фактически он является центральным банком кредитных союзов, к которому они могут обращаться при нехватке средств. Таким образом, система кредитных союзов США является трехуровневой. Кроме того, кредитные союзы объединены в лиги, которые существуют в каждом штате, и ассоциации на федеральном уровне (наиболее известны из них Национальная ассоциация кредитных союзов и Национальная ассоциация федеральных кредитных союзов).

Национальное управление кредитных союзов (NCUA) — независимое федеральное ведомство, расположенное в Вашингтоне (штат Колумбия), учрежденное конгрессом США для надзора за федеральной системой кредитных союзов. Совет NCUA состоит из трех членов, назначаемых президентом США и утверждаемых сенатом на шесть лет. Не более двух членов совета могут быть представителями одной политической партии.

Национальное управление кредитных союзов не получает средств из бюджета и финансируется кредитными союзами. Оно курирует федеральные кредитные союзы и страхует на федеральном уровне счета членов кредитных союзов, зарегистрированных на уровне штатов.

Национальный страховой фонд кредитных союзов создан конгрессом США в 1970 г. для страхования вкладов членов кредитных союзов на сумму до 100 тыс. долл. Страхование обеспечено всеми доходами, возможными заимствованиями американского правительства и регулируется советом NCUA.

Национальная федерация развития кредитных союзов (CUNA) является ведущим поставщиком финансовых услуг для кредитных союзов и их членов. Штаб-квартира располагается в г. Мэдисон, количество сотрудников составляет 5 500 чел. Федерация предлагает помощь кредитным союзам и их членам по следующим направлениям: кредитование, принятие финансовых решений на основе стратегического партнерства, управление инвестициями, рисками и принятие новаторских решений, пропаганда кредитных союзов.

В России в ходе развития кредитных союзов за основу берут американский опыт, точнее — его элементы. Это выразилось в создании Лиги кредитных союзов, которая выполняет в основном консультационные и организационные функции, а также является посредником в доведении финансовых ресурсов различных фондов. При этом не хватает второго и третьего звеньев кредитных союзов, которые могли бы обеспечить их связь с финансовыми рынками. Кроме того, вызывает вопросы частое отрицание правомерности выпуска кредитными союзами в России своих собственных долговых бумаг и выхода их на финансовые рынки. Основное отличие кредитных союзов от существовавших в 1920-х гг. в России касс взаимопомощи как раз и заключается в том, что их ресурсы не ограничиваются взносами членов, а преумножаются за счет размещения временно свободных денежных средств в надежные ценные бумаги, а также на депозитных счетах коммерческих банков.

Поскольку кредитные союзы США действуют в жесткой конкурентной среде как с другими институтами, так и между собой, они осуществляют инновации. В частности, они одними из первых предложили своим членам перечисление средств, предоставление займов через Интернет. Средства зачисляются на кредитные карточки членов.

Зарубежный опыт развития кредитной кооперации свидетельствует о многофункциональности данного субъекта рынка заемно-сберегательных услуг, однако в российской практике вопросы организации и функционирования кредитной кооперации остаются актуальными.

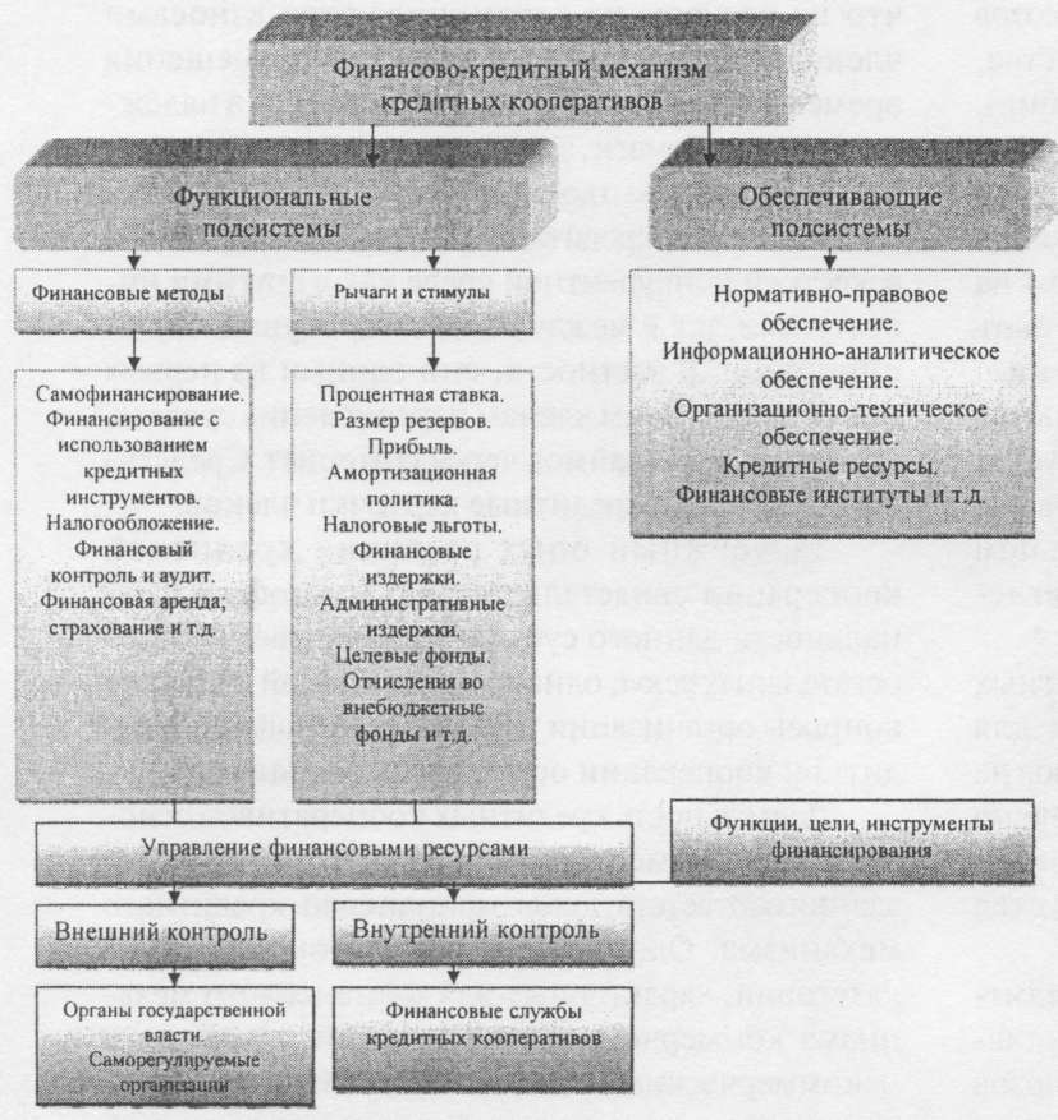

Деятельность кредитных кооперативов основана на некоммерческой основе, что требует создания соответствующего финансово-кредитного механизма. Однако основные экономические категории, характерные для финансового механизма коммерческих организаций, присущи и некоммерческим организациям. Так, в сфере некоммерческих организаций остается актуальной функциональная роль финансового механизма, отмеченная в исследованиях Ю. А. Бенедиктова и A.M. Черепахина, т.е. для кредитных кооперативов, так же, как и коммерческих организаций, актуальна организация финансового планирования, финансового учета, финансового контроля и регулирования. Следовательно, финансово-кредитный механизм кредитных кооперативов включает в себя системы планирования финансовых ресурсов, управления ими, учета и контроля за аккумуляцией, распределением и перераспределением ресурсов, а также ответственности участников финансовых отношений за соблюдение условий финансово-хозяйственной деятельности.

В контексте организации деятельности кредитных потребительских кооперативов граждан постановка экономической категории «финансово-кредитный механизм» требует освещения вопросов специфики функциональной и обеспечивающей подсистем.

Финансово-кредитный механизм является важнейшим инструментом, с помощью которого государство оказывает регулирующее воздействие на воспроизводственный процесс. В современных условиях он должен стимулировать развитие рыночных отношений в стране. На макроуровне он является составной частью системы регулирования экономики с помощью финансово-кредитных рычагов. Объектом регулирования выступают финансовые, кредитные ресурсы, инвестиционный процесс. На микроуровне финансово-кредитный механизм выступает в виде системы финансовых и расчетно-кредитных методов управления денежным хозяйством предприятий, включая принятие и исполнение управленческих решений в качестве реакции на регулирующее воздействие государства.

Финансово-кредитный механизм кредитных кооперативов интегрирует систему методов, рычагов, стимулов и форм организации управления финансовыми и кредитными отношениями, посредством которых осуществляется формирование, распределение и использование финансовых ресурсов и достигается воздействие на социально-экономическое развитие общества.

Неотъемлемым элементов финансово-кредитного механизма кредитной кооперации является процесс формирования, распределения и перераспределения финансовых и кредитных ресурсов, опосредованный возникновением финансово-кредитных отношений.

Методы обеспечения финансовыми ресурсами включают методы финансирования, распределения и использования финансовых ресурсов. Финансовые ресурсы кредитных потребительских кооперативов граждан формируются за счет членских взносов, прироста собственного капитала, нераспределенной прибыли, различных целевых поступлений и т.д. Мобилизация финансовых ресурсов может осуществляться на финансовом и кредитном рынках, посредством купли-продажи ценных бумаг, размещения временно свободных денежных средств кооператива в целях получения прибыли, страховых возмещений, доходов от финансовых операций и т.д.

Структуру финансовых ресурсов кредитных кооперативов можно представить следующим образом:

- Образуемые за счёт собственных средств (прибыль от собственной деятельности, паевые и иные взносы пайщиков, целевые поступление, устойчивые пассивы).

- Мобилизуемые на финансовом рынке (кредит, доход по операциям с иностранными валютами и драгоценными металлами).

- Поступающие в порядке перераспределения (страховые возмещения; финансовые ресурсы, формируемые на паевых началах; бюджетные субсидии).

С точки зрения роли кредитных кооперативов в системе финансового и кредитного рынков можно выделить следующие типы финансово-кредитных отношений:

- по формированию финансовых и кредитных ресурсов;

- по размещению финансовых и кредитных ресурсов (данная группа финансово-кредитных отношений кредитных потребительских кооперативов граждан в отличие от кредитных организаций банковского типа имеет своей целью не получение прибыли, а удовлетворение потребностей членов кооператива);

- по регулированию финансового и кредитного рынков, направленные на рационализацию их функционирования, ограничение финансовых и кредитных рисков как кооперативов, так и их членов, создание резервов и т.д.

Специфика кредитных отношений кредитного кооператива заключается в том, что кредитный кооператив одновременно выступает элементом кооперативных и кредитных отношений и создается в целях удовлетворения кооперативных принципов и инвестиционных потребностей его членов.

Управление финансовыми и кредитными ресурсами является частью функциональной подсистемы финансово-кредитного механизма кредитных кооперативов и основывается на принципах:

- хозяйственной самостоятельности (состоит в самостоятельном принятии решений в области корпоративных финансов с учетом существующего законодательства, действующих норм и нормативов);

- самофинансирования (приоритет собственных источников финансирования);

- ответственности за результаты деятельности;

- экономической эффективности (достижение устойчивого и растущего превышения дохода над расходами);

- создания финансовых резервов (для защиты кооперативов от финансовых и кредитных рисков, минимизации финансовых потерь);

- финансового контроля (проверка законности, целесообразности и результативности финансовых потоков кооператива).

Главная задача управления в кредитных кооперативах состоит в обеспечении его финансовой стабильности, защите сбережения пайщиков от угрозы их утраты или обесценения. Управление кредитными кооперативами осуществляется на принципах кооперативной демократии и кооперативного поведения. Процесс управления должен обеспечить реализацию прав пайщиков в кредитном кооперативе: равные возможности при пользовании всеми услугами, участие в управлении кооперативом, получение любой информации о деятельности кредитного кооператива, в том числе информации о результатах проверок финансовой деятельности и др.

Процесс управления должен обеспечить также знание и понимание всеми членами принципов и философии кредитных кооперативов, соблюдение требований устава, исполнение обязательств, взятых на себя пайщиками, в первую очередь своевременного возврата денежного займа. Наряду с решением чисто хозяйственных и операционных задач, управление в кредитных кооперативах должно иметь в виду формирование у граждан правил и норм кооперативного поведения.

Органами кредитного кооператива являются общее собрание членов, правление, ревизионная комиссия, директор. Кроме того, могут быть созданы кредитный комитет, комитет по членству, другие комитеты, если в них возникнет необходимость. Высшим органом кредитного кооператива является общее собрание пайщиков, в компетенцию которого входит утверждение устава, положения о порядке формирования и использования фонда финансовой взаимопомощи и других положений; выборы правления и других органов кредитного кооператива; назначение директора и отстранение его от должности. Общее собрание заслушивает и утверждает отчеты органов кредитного кооператива, обсуждает целевые программы его деятельности и принимает решение об их исполнении.

Общее собрание обеспечивает демократический контроль со стороны членов кредитного кооператива. Правление несет ответственность перед членами кредитного кооператива за управление и контроль за ведением дел, использованием средств, а также регулярно отчитывается перед пайщиками. Члены правления выбирают из своего состава председателя и могут утвердить исполнительный комитет, уполномочив его действовать от имени правления между заседаниями.

Общее собрание избирает правление, ревизионную комиссию, кредитный комитет и другие комитеты кредитного кооператива. Компетенция и полномочия выборных органов определяются уставом и положением об органах управления.

Правление утверждает директора и главного бухгалтера. В отличие от председателя и членов правления директор и главный бухгалтер, являясь управленческой номенклатурой, работают на платной основе.

Председатель и члены правления за свою деятельность не получают платы и никаких номенклатурных льгот иметь не должны.

Правление определяет стратегию кредитного кооператива, обращая особое внимание на финансовое планирование. Оно утверждает целевые программы деятельности кредитного союза, осуществляет контроль за их реализацией. Оперативную работу по управлению (организацию учета и отчетности, операционную деятельность по обслуживанию пайщиков) осуществляет персонал, работающий по найму. Штатный состав персонала утверждает правление, смета на управленческие расходы утверждается общим собранием.

Важная проблема для кредитного кооператива — разграничение полномочий между выборными органами управления и управленческой номенклатурой (директор, главный бухгалтер). От решения данной проблемы зависит оптимальное соотношение принципов кооперативной демократии и профессионального высокотехнологичного управления. Проблемы разрешаются там, где определены и разграничены полномочия и предусмотрены механизмы ответственности как для членов выборных органов, так и для управленческой номенклатуры.

Реализации функций финансового контроля как части финансово-кредитного механизма кредитного кооператива России способствует принятие Федерального закона от i8.07.2009 № 190-ФЗ «О кредитной кооперации», обязующего все кредитные кооперативы объединять в саморегулируемые организации (СРО), которые

будут выступать агентами государственного надзорного органа и по его поручению выполнять контроль за деятельностью своих членов. Каждый кредитный кооператив не просто может, но обязан стать членом какой-либо СРО в течение первых же трех месяцев своего существования, иначе он не сможет работать — привлекать средства от членов кооператива и новых членов кооператива.

Полномочия СРО широки и разнообразны — от разработки обязательных для членов СРО норм и стандартов до рассмотрения жалоб на действия или бездействие своих членов. Но главная функция — это контроль за деятельностью кооперативов и ведение их реестра. Еще более широкими правами наделен уполномоченный орган. Он принимает нормативные правовые акты, регулирующие деятельность кооперативов и СРО, ведет их государственный реестр, устанавливает финансовые нормативы и осуществляет контроль за деятельностью кредитных кооперативов с числом членов свыше 5 ООО физических и / или юридических лиц, а также за деятельностью кредитных кооперативов второго уровня. В случае обнаружения нарушений, допущенных кооперативом, он может запретить ему вести дальнейшую деятельность, а если нарушения достаточно серьезны, то обращается в суд с заявлением о ликвидации кооператива.

Для снижения уровня риска кооперативам предписывается пользоваться услугами страховых компаний. Кроме того, в каждой СРО за счет взносов входящих в нее кооперативов формируется компенсационный фонд. При этом ежегодный обязательный платеж (взнос) в компенсационный фонд для члена СРО составляет не менее 0,2 % среднегодовой величины его активов. Средства фонда должны быть размещены по определенным правилам: не менее 50 % — в государственные ценные бумаги, не более 30 % — на депозиты в банке, не более 10 % — в объекты недвижимости.

Установлены единые стандарты по привлечению и размещению средств, исключается избыточная концентрация рисков, когда на одного заемщика выдается 50 % объема вкладов, сформулирована система обязательности формирования паевого капитала, что значительно повышает финансовую устойчивость кредитных кооперативов.

Развитие финансово-кредитного механизма кредитной кооперации России обусловлено воздействием различных факторов финансовой среды, при этом данная экономическая категория не находит должного отражения в научных трудах. Финансовая среда кредитных потребительских кооперативов граждан находится в тесном взаимодействии с государственными, корпоративными и персональными финансами, являясь сегментом финансово-кредитной системы страны. Кредитная кооперация является связующим звеном реального и финансового секторов экономики, что подчеркивает необходимость детального изучения возможности управления факторами внешней и внутренней финансовой среды.

Внутренняя финансовая среда находится под непосредственным контролем руководителей и специалистов финансовых служб кредитных кооперативов и заключает в себе экономический потенциал и экономические угрозы, которые определяют результаты его деятельности.

Уровень финансового состояния и развития кредитных кооперативов во многом определяется состоянием внешней и внутренней финансовой среды предприятия, причем первая представляет большой интерес для изучения, так как во многом определяет качество второй.

В современной финансово-кредитной системе кредитные кооперативы становятся полноправными субъектами финансового рынка, выполняя как экономические, так и социальные функции. Кредитная кооперация создает дополнительный источник инвестиций в экономику через поддержку малого бизнеса, способствует социально-экономическому развитию региона, является одним из направлений повышения экономической безопасности России.

Развитие системы кредитной кооперации в России сталкивается с определенными трудностями. Они обусловлены несовершенством правовой базы, отсутствием государственных органов регулирования, недостаточным вниманием к проблемам кредитной кооперации со стороны федеральных и региональных органов власти. Заемно-сберегательная политика кредитных кооперативов не имеет четкой регламентации, при этом отсутствует система управления финансовыми рисками, что подчеркивает несовершенство финансово-кредитного механизма функционирования кредитных кооперативов.

Источник: Международный бухгалтерский учёт, №7, 2011